公募基金二季报发布完毕,行业内最受关注的话题——基金公司管理规模的变化情况新鲜出炉。

天相投顾数据显示,二季度基金公司管理总规模增加1.57万亿,达到26.67万亿元,又创历史新高。基金公司非货管理规模增加1.1万亿,其中部分千亿非货基金公司名次发生变化。易方达基金非货基管理规模11431亿,继续蝉联第一名。

权益类基金管理规模达到千亿的基金公司一共有22家,较一季度末增加1家。受益于市场4月底以来的触底反弹,百亿规模的权益基金数量明显回升。

基金公司管理总规模增加1.57万亿

回顾二季度,随着一系列稳定经济政策的出台实施,资本市场表现得以改善,公募基金净值得到修复,市场回暖,新发行基金规模迅速反弹。在此背景下,基金公司管理总规模环比增长由负转正。

二季度末基金公司管理总规模达到26.67万亿(含估算数据,下同),再创新高。这一数据较一季度末的25.1万亿元环比增加1.57万亿,增幅为6.27%,扭转了前一季度下滑的趋势。

今年一季度末,基金公司管理总规模较去年四季度末曾出现4727.44亿元的回落。升也市场,落也市场。二季度期间,基金总规模的上升得益于市场整体的反弹和投资者信心的恢复。

各类型基金产品中,除商品型基金外,其余各类基金规模均于二季度实现增加。其中QDII基金增幅最大,达到13.84%。规模快速增长的背后,一方面是部分QDII今年以来的抢眼表现,吸引了更多投资者的关注,另一方面是一些跌幅明显的QDII产品,也迎来了更多试图抄底的资金。

二季度末,指数增强型基金规模环比上升比例也在10%以上,达到11.72%。业内表示,这类基金的市场需求正在提升,在过去5年,指数增强策略的确获得了优于指数基金的表现。对于本身要投资指数基金的投资人,在目前市场,指数增强基金相比于指数基金更具优势。

此外,债券型基金、纯指数型基金、股票型基金等品类均获得8%以上的单季度规模增幅。权益市场方面,二季度以来开启反弹模式。相关数据显示,4月27日至6月末,沪深300指数上涨18.52%,年内跌幅收窄至-9.22%,2022年第二季度沪深300涨幅环比第一季度提高20.74个百分点。

固收市场方面,受益于宽松的资金面,二季度短端利率下行,而长端利率下行不多,收益率曲线呈现陡峭化形态,期限利差有所扩大。尽管有疫情冲击和海外加息的影响,我国债市似乎对疫情后的中国经济复苏抱有更大信心。

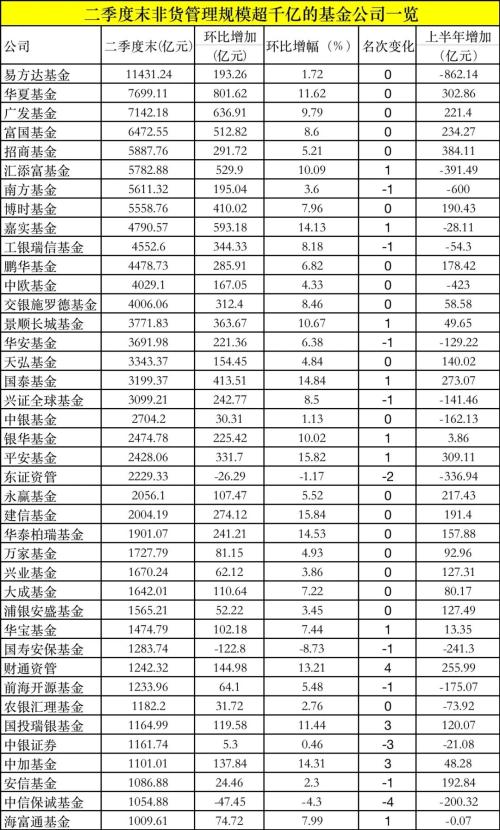

易方达蝉联非货管理规模第一

作为备受行业关注的数据之一,基金公司二季度非货基规模出炉。二季度末,基金公司非货管理规模合计达到16.23万亿元,环比增加1.1万亿元,今年上半年增加0.57%。

就头部基金公司而言,40家公募二季度末非货管理规模超千亿元,数量较一季度末增加1家,新进入者为海富通基金。

截至二季度末,易方达基金非货基管理规模11431.24亿,较上季度增加193亿元。作为唯一的一家管理规模超万亿的基金公司,易方达非货规模继续蝉联第一名。

华夏基金、广发基金非货管理规模双双超7000亿,环比增幅分别为11.62%和9.79%,规模增长明显。二季度末,以7699.11亿元和7142.18亿元的规模分别位列非货管理规模排行榜第二、第三位。

富国基金非货管理规模增加超500亿元,二季度末达到6472.55亿元,环比增幅超过8%。非货管理规模在5000-6000亿元管理规模梯队的有招商基金、汇添富基金、南方基金、博时基金4家基金公司,分列第5至8位。

其中汇添富基金的非货管理规模从一季度末到二季度末上涨近530亿元,增幅超过10%,凭借5782.88亿的规模上升到第6名。而上个季度位列第6的招商基金仅增加3.6%,排名跌至第7。

在4000-5000亿元管理规模梯队的有嘉实基金、工银瑞信基金、鹏华基金、中欧基金、交银施罗德基金。

其中嘉实基金凭借二季度管理规模593亿的显著增加,排名环比上升一位,成为4000-5000亿元规模梯队的“领头羊”。同时,工银瑞信基金的名次较一季度末下滑一名。

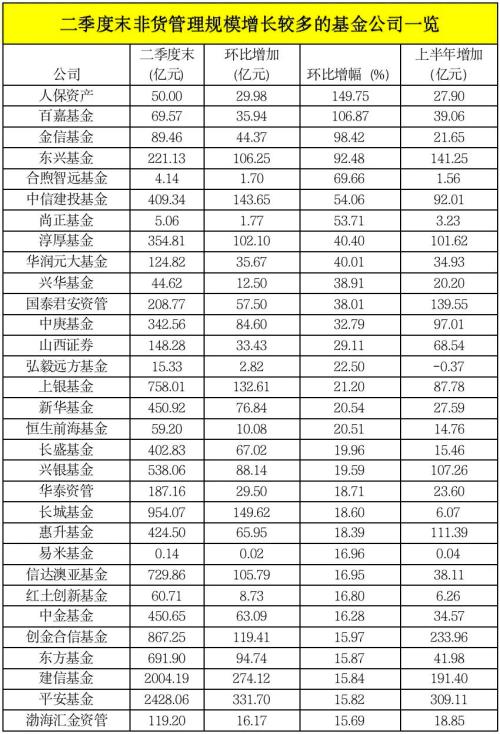

值得一提的是,部分基金公司非货管理规模于二季度增长较快。除部分基数较小的基金公司外,也有一些中型基金公司、新锐基金公司规模增幅可观。

千亿级权益类基金公司22家

权益类基金是各家公募必争之地。随着权益市场回暖,二季度基金公司权益类基金管理规模环比增长同样由负转正,单季度增加近4000亿元。

天相数据显示,二季度末整体公募基金权益基金规模达到7.94万亿元,而一季度末这一数据为7.55万亿元,差不多单季度增长了3867.33亿元,呈现出明显增长。而在今年一季度,基金公司权益类基金管理规模单季度下滑了近1.2万亿。经历了二季度的“回血”,目前的规模距离去年四季度末8.72万亿的历史最高纪录仍有一定差距。

其中,共有22家基金公司的主动权益管理规模超1000亿元。天相投顾数据显示,截至二季度末,易方达基金旗下的权益类基金规模为6239.38亿元,比一季度增加347.72亿元,成为二季度基金行业规模扩容的最大受益者之一。

而华夏基金紧随其后,权益类基金管理规模为4760.02亿元。广发基金权益类基金规模4522.29亿元。此外,汇添富、中国、富国、南方、嘉实、招商基金的主动权益类基金规模也超过2500亿。

在资金对权益类基金的追捧中,华宝基金二季度回归权益类基金“千亿俱乐部”,管理权益基金规模达到1002.71亿元。而在今年一季度,其权益规模一度滑落至千亿以下。

值得一提的是,二季度末,前海开源基金主动权益类基金965.88亿元,环比增加66.41亿元,也即将再度突破千亿关口。

受益于4月底至6月末的市场反弹,权益基金规模“回血”,但“强者恒强”格局仍较明显。总计7.94万亿规模的权益类基金江湖中,排名前十的基金公司合计占据半壁江山。

不过仍有部分中小基金公司在“默默蓄力”,权益管理规模增加明显。例如金信基金二季度末权益管理规模80.99亿元,环比增幅137.02%。中庚基金则由257.97亿元增至342.56亿元,增幅超3成。数据显示,中庚基金权益管理规模的上升主要归功于其旗下明星基金经理、公司副总经理、首席投资官丘栋荣管理产品规模的增加。

截至二季度末,丘栋荣的管理规模已上升到290.98亿元,主要因为中庚价值领航规模大幅增长。其中,中庚价值领航规模最高,已从一季度末的79.63亿元攀升至154.75亿元,增长了94.34%;其次为中庚价值品质一年持有,最新规模为75.09亿元,较一季度末的58.41亿元增长了28.57%。

另外,信达澳亚基金、睿远基金、建信基金、国投瑞银基金、国海富兰克林基金、新华基金、中信建投基金、诺德基金等权益基金规模百亿级别以上的基金公司二季度内权益规模增加明显。这些基金公司旗下大多拥有成长风格的拳头产品,尤其是聚焦新能源赛道的主题基金等。新能源车等板块在4月末以来的反弹中净值大幅增长,带动相关基金规模走高。

百亿权益基金数量回升

就单只基金产品而言,规模超百亿的权益基金数量在二季度显著回升,再次达到100只以上。其中,大多数规模靠前的权益基金规模都出现正增长。

天相投顾数据显示,截至二季度末,合计104只权益类基金规模超过100亿元,数量较一季度末增加了13只,证明这类“大块头”基金数量增长明显。

招商中证白酒仍然是规模最大的权益类基金,二季度末规模为769.43亿元。较上一期688.84亿元变化了80.19亿元,环比变化了11.64%。二季度白酒指数上涨26.95%,受到疫情影响的动销场景开始修复,整个板块估值得到修复。

二季度末,中欧医疗健康混合规模达到710.81亿元,仍然是规模最大的主动权益基金。规模的回升主要得益于基金业绩的反弹,中欧医疗健康基金A类和C类份额二季度净值增长率分别为4.86%和4.68%,同期业绩比较基准收益率为0.09%。

葛兰在中欧医疗健康二季报中表示,尽管短期市场波动难以避,但依然看好医药生物板块的中长期投资机会。在基金操作层面,仍将坚持以企业的长期投资价值为投资导向,严格按照投资框架进行个股选择,在长期看好的核心创新药、创新器械,创新产业链,医疗服务以及消费性医疗等方向着重布局。

易方达蓝筹精选混合规模则重回600亿以上,紧随中欧医疗健康成为规模第二大的主动权益产品,依旧是公募基金中的巨无霸产品,根据该基金今年二季度报,易方达蓝筹精选过去三个月的净值增长率为13.20%。张坤在二季度报中写道:“本基金在二季度股票仓位基本稳定,并对结构进行调整,增加医药等行业的配置,降低了科技、金融等行业的配置。”

就基金规模环比变化来看,截至二季度末规模超百亿的104只权益基金中,仅19只规模在二季度出现环比下滑,其余超8成基金规模均实现增长。

具体到环比增幅而言,丘栋荣管理的中庚价值领航单季度规模增加94.34%,成为增长幅度最大的权益基金。目前,该基金已经启动限购模式,暂停大额申购。萧楠管理的易方达消费行业李晓星管理的银华心怡灵活配置混合二季度期间规模增长也比较快,双双环比增加两成以上。汇添富消费行业混合、广发小盘成长混合、景顺鼎益混合、东方新能源汽车主题等明星基金经理旗下主动权益基金规模增长也比较明显。

被动指数基金中,跟踪消费、新能源汽车、科创板的部分ETF基金规模增加显著。例如,汇添富中证主要消费ETF二季度末规模增加了三成以上。

关键词阅读:权益类基金

- 发改委推动所有增发国债项目6月底前开工建设,基建投资、设备更新需求有望加速释放

- 煤炭产能储备制度+供给端收缩预期+高分红属性,机构建议关注煤炭历史性配置机遇

- 银行一季度业绩为全年中相对低点,关注市场对红利品种的配置需求及三条递进主线

- 中高端机床市场需求旺盛,设备更新+海外需求向好双轮驱动

- 船舶出口额同比增超110%,机构称新一轮大周期已至船舶优质资产性价比凸显

- 刘强东AI数字人直播首秀2000万观看,AI技术电商领域进一步应用

- 公用事业板块派现积极,券商推荐再通胀和供给收缩等方向

- 地方政策陆续出台,展示了中央和地方对于发展“低空经济”的坚定决心

- 生猪供应边际拐点已至,周期逐步进入右侧阶段

- AI浪潮之下2027年液冷数据中心市场规模预计达1020亿,液冷投资机会全梳理