二季度策略来了!权益主赛道焦点:中特估值和数字经济,基金年报“作业”能抄吗?17只票获公募重点增持

二季度行情开启,机构认为波动仍是二季度市场的明确特征。在全球经济衰退和海外持续紧缩背景下,波动大概率将加大,但A股仍将呈现出独立韧性。预计二季度A股整体进入震荡筑底阶段,价值与成长可均衡配置,需要逢低逐步提升仓位。从风险防范上看,需要高度关注海外流动性风险的传导和演绎,提防金融风险在欧洲股市与美国房市上的蔓延,密切跟踪外部冲击对中国复苏大趋势的扰动程度。

回看一季度,资产走势有三个明显的特点:一是海外流动性灰犀牛正在长大,金价走高,大宗下跌;二是国内数字经济和中国特色估值主线明显;三是利率信用走势分化,转债表现较好。

观察行业赛道,数字经济和中特估值确定的主赛道基本确立。一季度A股涨幅靠前的行业为计算机(34%)、通信(30%)、传媒(29%)、电子(14%),主要原因为政策与技术共同驱动,政策层面为自主可控大环境下的信创国产替代、数字经济、中特估值与国企改革。技术层面为Open AI等人工智能技术的持续更新迭代,加速行业变迁。

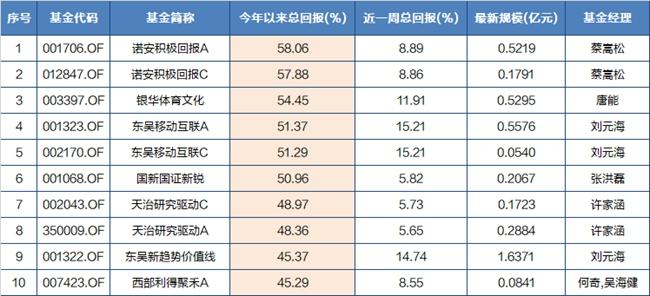

从公募基金表现来看,各类公募基金均取得正收益,其中股票型基金平均收益率5.18%,混合型基金平均收益率2.56%,近八成权益基金一季度收获正收益。据WIND数据,指数基金中华夏中证动漫游戏ETF、华泰柏瑞中证动漫游戏ETF、国泰中证动漫游戏ETF等基金净值涨幅超70%,偏股主动权益中诺安积极回报、嘉实信息产业等提前布局数字经济板块的基金净值涨幅超40%(数据截止4月3日)。

被动指数基金今年以来回报TOP10

普通股票基金今年以来回报TOP10

灵活配置基金今年以来回报TOP10

偏股混合基金今年以来回报TOP10

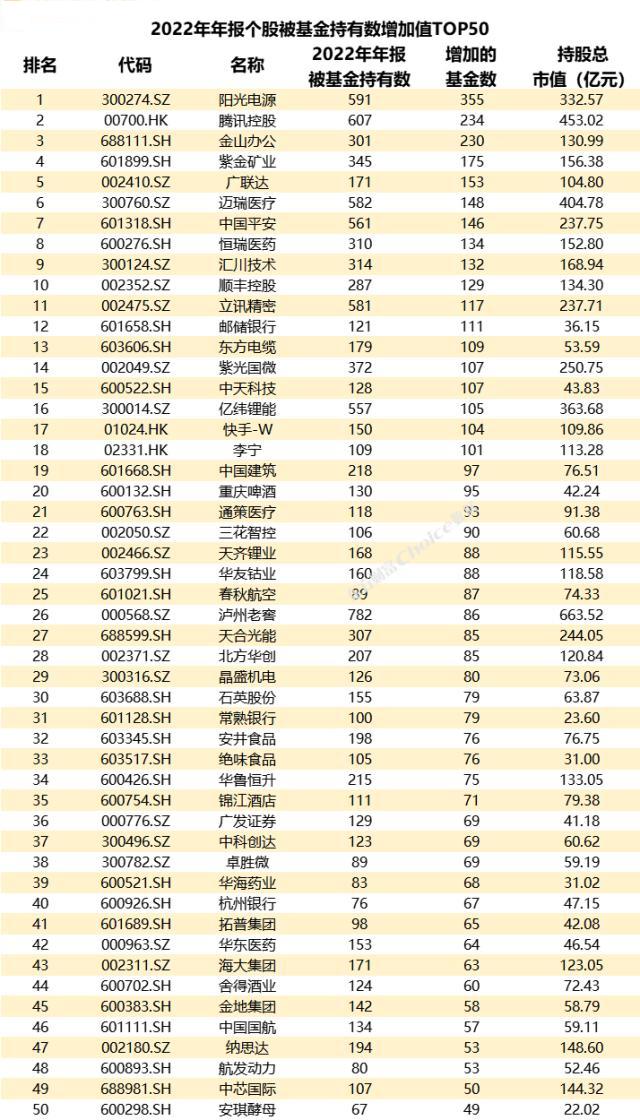

另据Choice数据显示,在市场行情跌宕起伏的2022年,从基金公司持有股票的行业配置上,制造业、金融业、信息传输、软件和信息技术服务业占比位列前三,分别占比61.96%、6.72%和4.99%。个股方面,在年报重仓股持股总市值TOP50中,贵州茅台位列榜首,被基金持有数1833只,持股总市值1575.43亿元。其次,宁德时代、五粮液、泸州老窖被基金持股总市值均超过600亿元。另外,年报共有792只个股被基金持有数数量增加。其中,阳光电源以增加基金数355只位列第一,2022年年末被基金持有数为591家,持股总市值332.57亿元。此外,腾讯控股、金山办公、紫金矿业、广联达、迈瑞医疗等17只个股2022年年末被基金持有数增加值均超过100(具体见下表)。

展望二季度,据中国银行研究院4月3日发布《2023年二季度经济金融展望报告》称,2023年一季度,随着疫情影响消退,稳经济政策靠前部署,中国经济持续恢复,预计一季度GDP增长4.1%左右。展望二季度,中国经济将全面进入疫后修复期,消费有望延续较好恢复势头,基建和制造业投资将较快增长,房地产投资逐步企稳,出口降幅或继续收窄。加之2022年同期基数较低,预计二季度GDP增长7.6%左右。宏观政策要提高稳定性,着力推动形成经济好转、内生动力增强、预期改善之间的良性互动,密切关注、研判外部风险及其外溢影响。

中信证券:全年第二个关键做多窗口料将在4月开启

一季度,A股分别经历了价值、成长和主题的明显估值修复,成长类表现亮眼;展望二季度,全球流动性和国内基本面两大拐点已基本确立,并将在4月得到宏观数据和A股财报两个层面的验证,叠加外部金融风险与地缘扰动明显改善,预计A股全年第二个关键做多窗口料将在4月开启,财报业绩驱动将取代主题炒作,成为阶段性主线,而作为年度主线的数字经济产业和全球流动性拐点相关板块将分化或轮动。

一方面,全球流动性紧缩预期下修的拐点已经确立,欧美金融风险与海外地缘扰动也已明显改善,打开估值修复空间;国内基本面预期上修的拐点也将在4月确立,提升A股配置价值。另一方面,经济基本面预期将在4月得到宏观数据与A股财报披露两个层面的验证,预计一季度宏观数据有望超预期,GDP同比读数在4.5%~5%,一季报将反映业绩逐季改善的趋势。

综上所述,基本面、估值、风险偏好共振上修的市场环境下,A股料将在4月打开全年第二个关键做多窗口;财报业绩驱动将取代主题炒作,成为阶段性主线,建议关注制造中的新能源、基建、一带一路出口中的细分领域;年度主线方面,受益于全球流动性拐点的创新药、医疗基建以及科创类企业将在二季度轮动,数字经济产业分化下,上游芯片、云计算基础设施等业绩有支撑的细分领域更加受益;年度主线和阶段性主线将接力并轮动。

创金合信基金:波动加大!产业分歧严重,权益主赛道中特估值与数字经济仍是投资人焦点

预计2023年二季度经济复苏可见度变差,信用扩张局限在少数领域,同时剩余流动性收敛。短期随着一季报业绩的引导,盈利因子成为阶段性主导,内需能否强劲恢复将是决定资产配置的主要因素,海外流动性紧现实和宽预期的交织将成为拔估值交易回调还是继续的关键变量。

数字经济和中特估值确定的主赛道基本确立。一季度A股涨幅靠前的行业为计算机(34%)、通信(30%)、传媒(29%)、电子(14%),主要原因为政策与技术共同驱动,政策层面为自主可控大环境下的信创国产替代、数字经济、中特估值与国企改革。技术层面为Open AI等人工智能技术的持续更新迭代,加速行业变迁。2022年12月,Open AI推出的基于GPT3.5模型的ChatGPT应用;2023年3月14日Open AI便发布了多模态GPT4.0大模型;3月25日,ChatGPT再次功能升级,实现了对插件的初始支持,帮助ChatGPT访问最新信息、运行计算或使用第三方服务;国内,百度发布了文心一言大模型,华为盘古大模型也将发布。

利率债与信用债券走势分化,转债表现较好。一季度在保险等配置资金驱动信用债市场的修复行情带动下,基金等交易型机构也逐步增加对信用债的配置力度。年后现金管理类理财规模增长较快,理财增配短久期信用债。由于高等级、短久期信用债收益率恢复程度较高,市场资金流向短久期、中低评级及更长久期的资产。由于2月资金面收敛、银行增加信贷投放需补充负债及商业银行资本管理办法出台等因素,同业存单利率上行幅度较大。利率债仍呈震荡,配置盘影响下长端波动幅度小于短端。

从细分类属来看,受资金及同存利率影响,短端利率债波动幅度较大,长端则在配置盘作用下窄幅震荡。信用方面,随着投资者需求及资产性价比变化,修复行情从短久期、高等级逐渐向短久期、中低评级、中长久期等方向扩散。1-3年中低评级城投债、3-5年银行二永、7-10年普通金融债表现较好。

无论是宏观与产业的基本面因子,还是交易因子,都彰显二季度市场的波动或会明显极大。

首先,海外市场进入紧缩末期交易,波动加剧。海外市场经历了通胀交易、危机交易,下一步将会进入到衰退交易,这意味着市场进入到紧缩末期,但尚未到达宽松期,投资者与决策者分歧的加大,会加剧市场的波动。

第二,中国经济温和复苏,但结构性差异与外部性不确定性增大。中国经济济处在温和复苏中,复苏的大趋势不变,但也看到结构性修复的差异以及外部不确定性的增大。

第三,从产业链看,产业赛道分歧严重。2023年权益主赛道在旧有的新能源与新演化的数字经济的争夺。第一季度,数字经济完胜,二季度这一争夺还将继续,远远没有到分出胜负的时候。

另外,值得关注的是,从交易指标看,TMT行业估值与换手率抬升较快,均突破历史两倍标准差,警惕交易风险的报告开始多了起来。很多人预期高换手率背景下的交易性回撤是确定主赛道的必然规律,所谓以进为退就是这个道理,通常而言,这就是考验产业配置定力和能力的关键节点,也是对主导产业进行深入研究的意义所在,而这是我们一直强调的能力。

第四,从企业盈利来看,盈利周期尚未到底,且分化严重。二季度,企业盈利对市场的走势影响是明显的。

第五,从市场和基本面匹配上看,二季度市场面临波动放大的可能。2016年后PPI和WIND全A指数有较强的同步性,权益市场走势多反映企业盈利预期的变化情况;这轮周期出现明显的背离,后续宏观经济盈利周期与wind全A指数可能出现收敛的过程。上证50、沪深300和10年期国债收益率是强相关的,具体表现为经济复苏——利率上行,经济复苏——强宏观行业上市公司业绩增厚。但无论是5%的增长目标还是实际的经济数据,都对国债利率能否维持在2.9%的位置提出了考验,上证50、沪深300在二季度面临波动放大的可能。

伴随着“数字经济”日新月异,投资者能否从中受益,如何抓住信创里的投资机遇?嘉实信息产业基金经理李涛建议,与其纠结当下,不如着眼中观维度思考大框架,从板块的中观维度看投资价值向好。

具体到计算机行业,在李涛看来,世界上最优秀的科技公司是软件公司,因为它们最核心的竞争力,其实都是解决了底层软件的一些问题。海外科技公司的飞跃式发展已经给我们清晰地刻画出中国计算机行业发展的远景,但遗憾的是,过去我国计算机行业并没有表现出它应有的力。未来在内循环的前提下,李涛预计,可能产生世界级的软件级公司。“无论是顶级战力上还是底层的战力上,中国都具备了形成内循环,形成自己优秀公司的基础。”

如果用三个维度来对计算机行业做简单概括的话,李涛总结为:有方向、有业绩支撑,估值也处于相对低位。方向上,首先是信创,这是计算机行业重要的抓手。因为过去几年,在内外因素影响下,国内经济遭受一定压力,未来政策非常有必要向内循环倾斜,需要主动形成内生的迭代。近期印发的《党和国家机构改革方案》显示,要组建中央科技委员及国家数据局。按此推进,行业未来两到三年预计会有很高的增速。因此从中高维度李涛维持看多为主的基调。

关键词阅读:二季度策略

- 固态电池催化连连!电池企业盯上低空市场,完美契合eVTOL市场需求

- 六部门部署开展绿色建材下乡活动,关注行业龙头估值修复契机

- 首次实现无人机跨海货运,低空经济蓝图加速落地

- 北京推进算力基础设施建设,2027年将实现全栈自主可控

- 海运市场掀起“涨价潮”,上海港、宁波港部分船司出现大柜供应紧俏问题

- 国务院发话!推动头部证券公司做强做优,中信证券、国联证券、东方财富等三类券商望受益

- 碳价突破百元大关,碳资产投资风口有望卷土重来

- 四川省职业教育条例5月1日起施行,差异化能力民办中职有望脱颖而出

- HBM霸主SK海力士产能版图再扩张,HBM市场有望快速增长

- 无人机项目首次入选智能交通试点,券商预计万亿市场开启