如何理解“中特估”?后续行情走向何方?

如果我们来到2023年底,回看全年的投资关键词,“中特估”一定榜上有名。今年以来,”中字头”股票持续走强,截至5月15日,央企创新指数年内上涨20%,同期沪深300指数仅上涨3.29%。此外,多只“中字头”个股年内涨幅翻倍,“中特估”已经成为全市场聚焦的热点。

那么,涨势惊人的“中特估”究竟是短期炒作还是具备长期投资价值?后续行情走向何方?

本期《新基民入市百问百答》引用嘉实金融精选基金经理李欣的观点,为大家进行机会研判。

政策强力支持

国企估值待重构

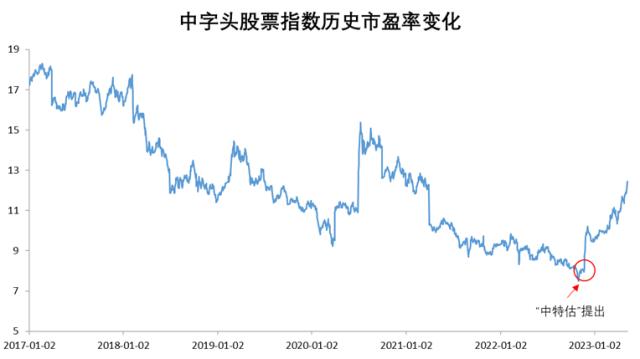

“中特估”全称是“中国特色估值体系”,始于去年11月证监会主席2022金融街论坛年会上提出的“要探索建立具有中国特色的估值体系”,指向A股上市的央国企。

二十大报告中提出“深化国资国企改革,加快国有经济布局优化和结构调整,推动国有资本和国有企业做强做优做大,提升企业核心竞争力”。

近期,一系列重要会议频频就国企改革发声。

2022年11月,证监会主席首次提出要“探索建立具有中国特色的估值体系”;

2022年11月,证监会发布《推动高质量上市公司质量三年行动方案(2022-2025)》;

2022年12月,上交所发布《中央企业综合服务三年行动计划》;

2023年1月,在中央企业负责人会议上,国资委提出进一步优化中央企业经营指标体系为“一利五率”,即“利润总额、资产负债率、营业现金比率、净资产收益率、研发经费投入强度、全员劳动生产率〞,并将年度经营目标设置为“一增一稳四提升”;

2023年3月,国务院国资委召开会议,正式启动国有企业对标世界一流企业的价值创造行动。

上述政策体现了国家层面对央国企改革的重视与决心。嘉实金融精选基金经理李欣认为,我们理解中国特色估值体系的内涵是央国企要通过国企改革提质、降本、增效,优化产业布局,同时改善经营效率,提升盈利能力,增加分红回报,重视市值管理,合理激励回购,这样才能达到提估值的效果,最终估值中枢有一个比较明显的抬升。

数据来源:iFind,截至2023.5.8

国企改革持续推进

央国企竞争力增强

政策的提出源于现实的变化,近年来,随着国企改革的持续推进,央国企的竞争力正在逐步提高。

回溯我国的国企改革历程,可以大致分为五个阶段。

第一阶段为1978年-1992年,重点在于以放权让利激活国有企业活力为重点,改革举措主要针对国有企业经营机制。

第二阶段为1993年-2002年,以现代企业制度建设为核心,先后开展扩大股份制时点,抓大放小战略调整、三年脱困和推动政企分离等改革措施。

第三阶段为2003年-2012年,以国有资产体制改革为重点,先后开展完善国企公司治理结构,推动国企并购重组,完善绩效激励制度。

第四阶段为2013年-2019年,以混合所有制改革为重点,先后开展“双百行动“、“十项改革“试点。

第五阶段为2020年至今,以提高国企核心竞争力为重点,中央全面深化改革委员会发布《国企改革三年行动计划方案(2020-2022)》,提出了五大目标和八方面重点任务。

通过持续性的改革,央企经营效率提升,企业竞争力提高。数据方面,2022年,央企全员劳动生产率人均76.3万元,同比增长8.7%;研发投入继续增长,研发经费同比增长9.8%。营收方面,全年中央企业累计实现营业收入39.4万亿元,同比增长8.3%;实现利润总额2.55万亿元、净利润1.9万亿元,同比分别增长5.5%和5%。

国民经济重要支柱

在石化、通信行业占据核心位置

而从资产质量的角度来看,国有企业是我国国民经济的重要载体和顶梁柱。

浙商证券研报统计显示,2017-2021年全国国有企业资产总额(含金融类)同比增速始终维持在11%以上,至2021年国有企业资产已占全国企业资产总额的60%以上。从营业总收入来看,国有企业和中央企业营业总收入稳健增长,2009-2021年年均增长分别为为10.6%和9.3%,占GDP的比例始终维持在60%和30%以上。

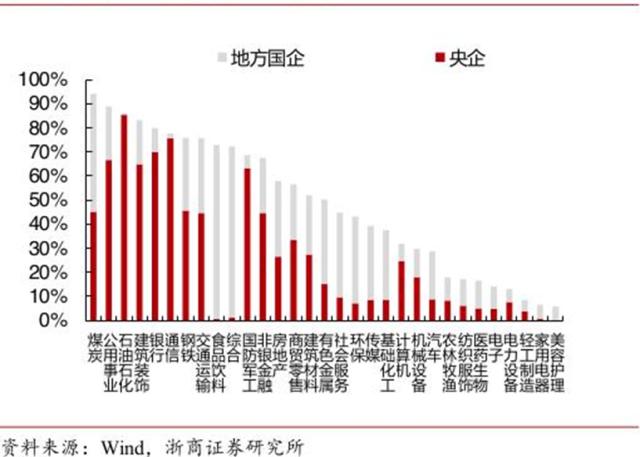

国有企业在关系国计民生的重要产业中占据重要地位。从行业数量分布来看,国企数量最多的行业依次为机械(91)、化工(87)、公用事业(81)和交运(80),央企所属行业则是国防(39)、机械设备(38)和公用事业(32)数量居前,央企上市公司在石油石化、通信、银行等行业中占据核心地位。

各行业上市国企市值占比

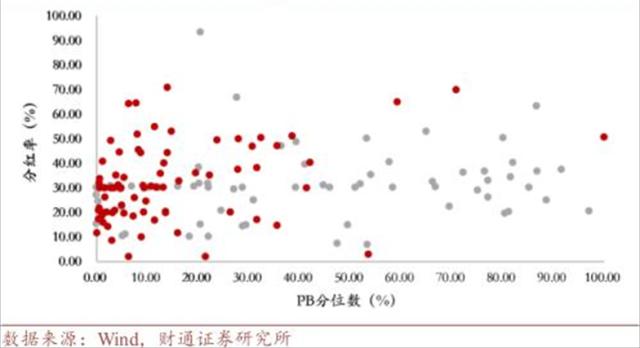

值得注意的是,在本轮“中特估”行情中,有着相对低估值、相对高分红特征的个股表现更优。

财通证券研报显示,今年以来,央企上市公司年初至今涨幅较高的前100只个股大多集中在20%的PB分位数以内,分红水平在20%-50%之间。相对涨幅后100只个股而言,表现较好的央企上市公司呈现出相对低估值、相对高分红的特性。

具备相对低估值、相对高分红特征央企表现更佳

(央企层面年初至今涨幅较高的个股大多集中在20%PB分位数以内,分红水平在20%-50%之间。红色、灰色分别表示2023年A股涨幅前100只和后100只个股;剔除分红率小于0%大于100%个股,以及未分红个股)

本轮“中特估”行情

还能够参与吗?

嘉实金融精选基金经理李欣认为,“中特估”板块今年涨幅较为明显,尤其银行股迎来罕见大涨,我们认为,在2019至2021年上半年的核心资产牛市当中,核心资产估值走势偏高,除此之外大量股票不仅估值偏低,且分红率较高,在今年“中特估”行情持续演绎之下,国有大行作为典型的相对低估值高分红“中特估”板块迎来了持续上涨。

整体来看,我们还是比较看好业绩好的“中特估”公司,没有业绩支撑的“中特估”公司只能是阶段性炒作行情,随着概念炒作结束或政策刺激低于预期等因素影响,此类公司将不断退潮出现明显回落。

长期来看,建立中国特色估值体系是有利于提高央国企估值的,但短期对市值的提升效果,我们认为相对有限,毕竟整体国企的市值提升需要充裕的流动性支持以及良好的基本面支撑。不过,国企市值提升有利于国企通过资本市场进行增发等一系列融资行为,有利于企业的发展。

2023年是贯彻落实党的二十大精神的开局之年,也是实施“十四五”规划承上启下的关键一年, “中特估”将是贯穿全年的主线,这是国企价值重估的机会。过去三年其经营质量、资产负债率和盈利能力改善,随着国企考核指标转向ROE的本质性转变,将显著提升资本市场的估值水平。

关键词阅读:中特估

- 2024,人形机器人量产元年!传感器为最大边际变化,或带动A股上演“奔跑吧机器人”

- 风电龙头积极布局新市场,风电行业景气度改善在即、估值及机构持仓处于历史低位

- 特斯拉市值一夜大涨5944亿,消息称FSD进入中国已扫清关键障碍

- OpenAI与英国《金融时报》内容合作,优质语料库为训练关键

- 万科一季度销售面积居行业第一,房地产板块再获强化

- 一季度利润暴涨31倍!这一行业产品连续涨价,或进入业绩爆发期

- 2024五一档新片预售票房破亿,行业景气度向上,AI+视频为今年重点方向

- 清华团队发布中国版Sora,加快影视剧本IP+优质视频、文字语料相关公司应用端收入确认落地

- 各地将解除对特斯拉禁停禁行限制,产业链相关标的有望持续受益

- 晶科能源火灾背后,新晋江西首富李仙德的数百亿豪赌