在基金发行市场遇冷下,仍有一些权益类创新产品逆市吸金。

今日,工银瑞信基金发布公告称,旗下工银领航三年持有混合(以下简称工银领航三年)已于6月13日成立,这是年内成立的首只4人共管权益类基金产品。同时,该基金募集期间净认购金额近18亿元,一举成为年内首发规模最大的多基金经理共管权益类产品。

募集规模近18亿

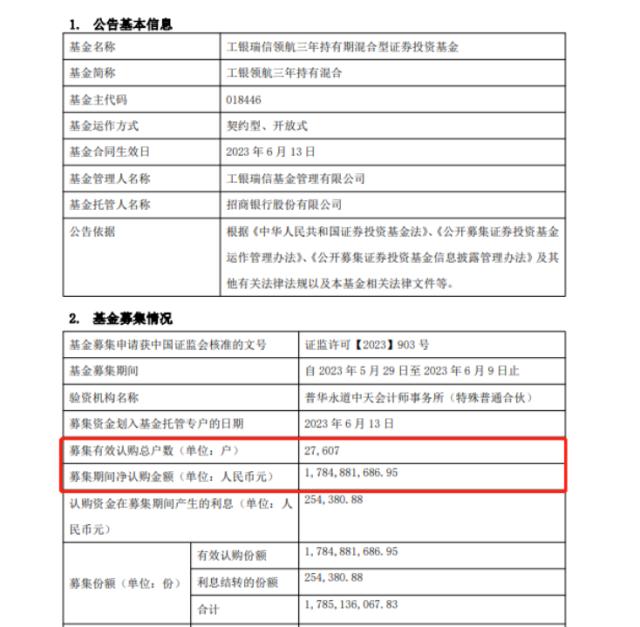

6月14日,工银瑞信基金发布公告称,旗下工银领航三年已于6月13日成立,根据公告,工银领航三年有效认购总户数达2.76万户,募集期间净认购金额达17.85亿元,成为年内首发规模最大的多基金经理共管权益类产品。

根据公告,募集期间工银瑞信基金运用固有资金认购的基金份额超2000万份,公司从业人员认购份额超1160万份。其中,该公司高级管理人员、基金投资和研究部门负责人持有该基金份额总量的数量区间为100万份以上;该基金的基金经理持有基金份额总量的数量区间为100万份以上,显示了与持有人共进退的决心。

根据此前发布的招募书,工银领航三年是一只偏股混合型基金,股票资产占基金资产的比例为60%–95%,投资于港股通投资标的股票的比例占基金股票资产的比例为0%-50%;并设置了三年的锁定期。

从产品特色来看,工银领航三年由杜洋、胡志利、谭冬寒、盛震山4位基金经理共管,这4位都是从业超十年的老将,且管理的产品回报均较为稳健。其中,杜洋管理的8只产品截至今年一季度末的合计规模达239.34亿元,其代表产品工银战略转型主题任职以来回报达271.5%、年化回报达17.07%,在同类产品中位列第一。

工银瑞信基金表示,工银领航三年的团队成员都有各自擅长的研究、投资领域,正好做到相互补充。杜洋擅长建筑建材、公用事业、制造等领域,胡志利擅长大消费和科技行业,谭冬寒聚焦医药,盛震山主要覆盖金融地产和周期板块,基本上能够做到对大类行业板块的全面覆盖。投资风格方面,谭冬寒、胡志利擅长成长风格,盛震山擅长价值风格,杜洋擅长均衡风格,风格的互补有利于基金产品全面把握市场轮动下的占优风格。

上周五,在工银领航三年募集完成之际,这四位基金经理发布了一封致投资者的信,信中他们表示理解市场起伏波动下投资者的焦灼,会力争用长期的相对确定性,对抗短期的不确定。

他们还表示,中国式现代化、高质量发展,成为新时代中国经济的主旋律,“我们对于投资的思考范式也在快速迭代、融合重构。多基金经理共管的平台型基金,正是希望以合作释放合力,用‘和而不同’的观点碰撞,取长补短扩展能力圈,让研究兼得深度与广度,让研究创造价值。”

多基金经理共管产品持续扩容

随着工银领航三年宣告成立,多基金经理共管产品市场也进一步扩容。

目前,国内公募基金市场中,超九成产品为单个基金经理管理,多人共管产品中,2位基金经理占比较多,而同时由4位基金经理共同管理的产品则并不多见。

Wind数据显示,截至6月13日,当前全市场超1万只基金产品中,除2只公募REITs产品外,目前只有12只基金产品的现任基金经理数有4人。

从产品类型来看,这12只中半数为“固收+”产品,包括3只二级债基和3只偏债混合基金。另有3只主动权益类基金,即工银领航三年外、天弘精选和大成蓝筹精选。此外还有1只指数型基金和1只货币型基金。截至一季度末,所有产品中规模最大为天弘余额宝,期末规模达6871.71亿元。而从年内回报来看,截至6月13日,2只由4位基金经理共管的权益类基金年内均斩获正收益。

公开资料显示,早在上个世纪五十年代,美国资本集团便开始尝试多基金经理共管模式,随后桥水、千禧、城堡等头部对冲基金相继加入。而从美国基金市场表现来看,多基金经理共管模式下的产品,解决了风格漂移、规模限制业绩等问题,产品波动也随之降低。

根据晨星Morningstar基于1997-2016年基金回报数据分析显示,采取1名/2名/3名及以上基金经理管理的基金相对美国大型基金行业平均回报率的超额收益分别为年均8bps/-7bps/15bps,其中,3名以上基金经理管理的基金产品长期超额回报较为明显。此外,从资本集团旗下美国成长基金历史业绩来看,其业绩表现基本排在行业前25%以上,亦反映了多基金经理管理的优势。

国内方面,伴随着全面注册制启动,未来A股市场上市公司将持续扩容,个股也将进一步分化。在此背景下,有业内人士认为,单一基金经理模式由于基金经理的能力边界和时间精力有限,很难在不同领域、不同市场风格下同时保持优秀。

去年,证监会发布《关于加快推进公募基金行业高质量发展的意见》提到,要引导基金管理人构建团队化、平台化、一体化的投研体系,提高投研人员占比,完善投研人员梯队培养计划,做好投研能力的积累与传承。

“全面注册制时代下,更加考验基金公司的投研能力。当前,国内这种多人共管模式的基金产品,也是基金公司在积极贯彻落实高质量发展意见指示精神的基础上,适应市场需求,借鉴前期公司在平台化和投研体系一体化上的成功经验,进一步勇于探索和创新的产物。”北京一公募基金人士表示。

不过,对于多基金经理管理模式产品,也有业内人士表达了担忧。北京一基金公司表示,“固收+”产品由于底层资产的多样性,多基金经理共管模式往往综合各人的研究能力圈,从而做到贡献超额收益。但在主动权益产品上,多基金经理管理模式绕不开分歧问题,如何平衡以及快速解决成为关键,否则可能会导致基金风格不清晰、管理权责混乱等问题,进而影响产品业绩。

对此,工银瑞信基金表示,4位基金经理在管理工银领航三年时,会先通过资产配置决策会议分配初始仓位,对于基金经理投资风格与市场风格匹配的基金经理给予一定的仓位倾斜。此后也会日常会定期召开资产配置决策会议,通过对下阶段市场风格的判断,形成下阶段基金的资产组合以及个股配置建议,并动态调整子组合的业绩比较基准。基金经理可以在这个基础下进行一定的行业配置和个股选择。

“在产品运作过程中,日常工作由杜洋牵头组织。但在不同的研究领域,还是会让各个基金经理就其擅长的领域分别进行深入研究,提出专业建议,形成研究支持。平时也会就仓位控制、行业配置、个股选择等方面进行充分的讨论,然后集体投票,如果半数以上的成员都同意,加上杜洋也同意的话,就可以进入投资实施流程了。”工银瑞信基金补充道。

关键词阅读:基金经理

- 固态电池催化连连!电池企业盯上低空市场,完美契合eVTOL市场需求

- 六部门部署开展绿色建材下乡活动,关注行业龙头估值修复契机

- 首次实现无人机跨海货运,低空经济蓝图加速落地

- 北京推进算力基础设施建设,2027年将实现全栈自主可控

- 海运市场掀起“涨价潮”,上海港、宁波港部分船司出现大柜供应紧俏问题

- 国务院发话!推动头部证券公司做强做优,中信证券、国联证券、东方财富等三类券商望受益

- 碳价突破百元大关,碳资产投资风口有望卷土重来

- 四川省职业教育条例5月1日起施行,差异化能力民办中职有望脱颖而出

- HBM霸主SK海力士产能版图再扩张,HBM市场有望快速增长

- 无人机项目首次入选智能交通试点,券商预计万亿市场开启