今年前五个月QDII业绩分化明显,实现正收益的不足两成,QDII首尾业绩差超过110%。

五月份行情已收官。随着市场震荡,今年以来的基金业绩分化差距也随之显现。

今年前五个月,基金业绩排行榜被油气类主题基金霸屏,收益最高达68.44%。但是,今年前五个月QDII业绩分化明显,实现正收益的不足两成,QDII首尾业绩差超过110%。

从前五个月主动权益类基金表现来看,由黄海管理的万家宏观择时多策略基金净值涨幅达43.85%,位居主动权益类基金收益榜冠军。但是,也有超过95%的股票型基金和混合型基金在前五个月没有实现正收益,主动权益类基金首尾业绩差超过80%。

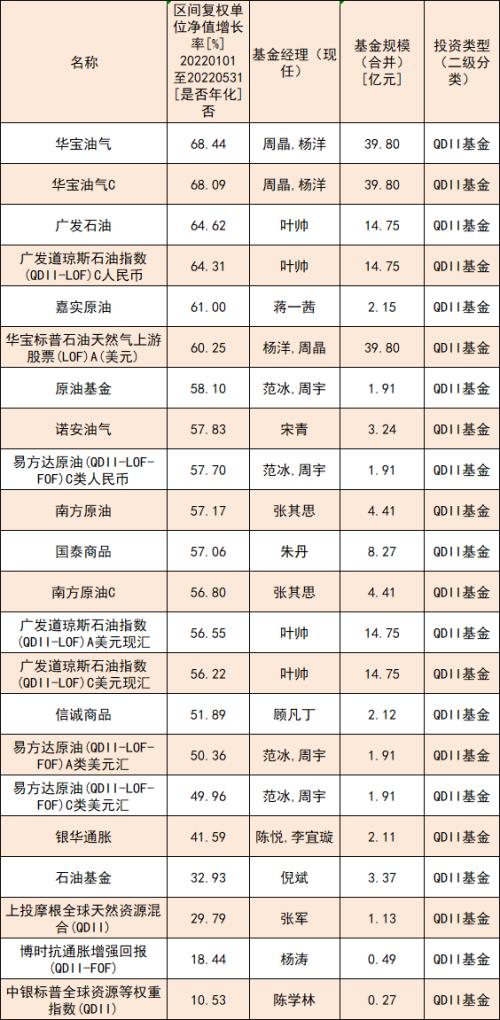

油气类QDII涨幅居前

今年以来,在需求反弹、供应受限等多重因素交织下,大宗商品势头强劲,原油价格大幅拉升。

随着国际油价的走高,油气类QDII基金收益不断飙升,涨幅居前,前五个月基金收益最高达68.44%。

同花顺iFinD数据显示,今年前五个月共有38只基金(A/C份额分开计算)收益超过20%,其中包括以油气类QDII为代表的大宗商品主题基金涨幅居于前列。

数据来源:同花顺iFinD

2022年前五个月,华宝标普石油天然气上游股票(LOF)A(人民币)基金净值增长68.44%,位居基金收益榜第一名。该基金最新规模39.8亿元(A/C份额合并计算),在2021年基金收益达到59.92%。

此外,广发道琼斯石油指数(QDII-LOF)人民币、嘉实原油前五个月涨幅均超过60%,易方达原油(QDII-LOF-FOF)人民币、诺安油气能源、国泰大宗商品、南方原油、信诚全球商品主题等多只基金涨幅均超过50%。

但是,今年前五个月大部分QDII并没有取得正收益,业绩分化明显。

同花顺iFinD数据显示,今年前五个月QDII基金收益率平均为-11.31%,收益率中位数为-8.68%。375只QDII基金中只有61只实现了正收益,不足两成。

易方达全球医药行业(QDII)美元在今年前五个月基金净值下跌达到41.67%,成为了前五个月基金净值下跌最多的基金。前五个月,QDII首尾业绩差超过110%。

此外,易方达标普生物科技指数(QDII-LOF)美元、华泰柏瑞亚洲领导企业混合、广发全球精选股票美元、万家全球成长一年持有等多只QDII基金前五个月跌幅超过30%。

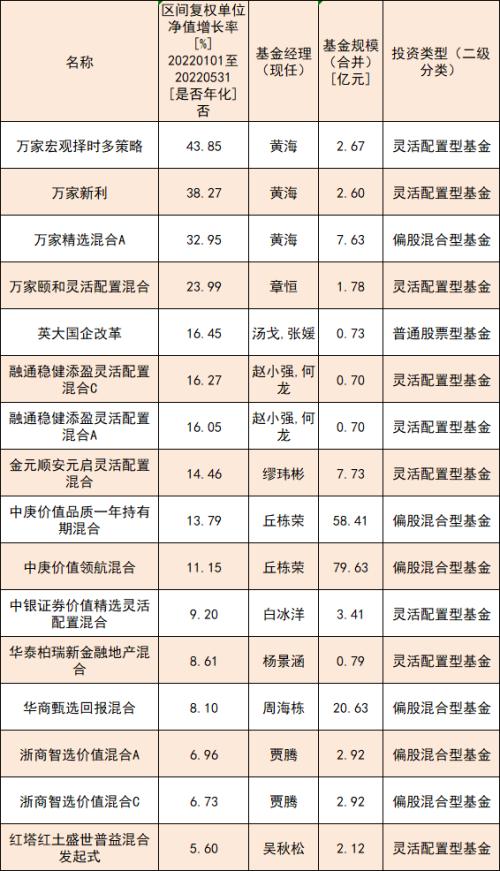

主动权益类基金最高涨幅43.85%

从前五个月主动权益类基金表现来看,由黄海管理的万家宏观择时多策略基金净值涨幅达43.85%,位居主动权益类基金收益榜冠军。万家宏观择时多策略规模并不大,最新规模2.67亿元。

数据来源:同花顺iFinD

由黄海管理的万家新利、万家精选混合A也取得了不错的成绩,前五个月基金净值分别上涨38.27%、32.95%。

今年前五个月,万家颐和灵活配置基金净值上涨达到24%,英大国企改革、中庚价值品质一年持有、中庚价值领航等多只主动权益基金净值上涨超过10%。

今年前五个月,有超过95%的股票型基金和混合型基金没有实现正收益。主动权益类基金在今年前五个月首尾业绩差超过80%。

同花顺iFinD数据显示,今年前五个月股票型基金收益率平均为-17.4%,收益率中位数为-15.19%;混合型基金收益率平均达-15.19%,收益率中位数为-13.4%。

由网红基金经理蔡嵩松掌管的诺安创新驱动在今年前五个月基金净值下跌达到40.9%,业绩在同类型基金中垫底。

诺安创新驱动最新规模3.96亿元,该基金在2022年一季度重仓持有卫士通、数字认证、京北方、新国都、浪潮软件、数据港等计算机板块股票。

蔡嵩松在一季报中指出,从计算机行业本身来看,过去几年与新能源、半导体等成长赛道相比一直是负收益,目前的估值都处于历史估值中枢的中下部,今年的数字经济是行业的最强催化,这是全行业信息化含量提升,是计算机行业总量提升的逻辑。从细分板块来看,东数西算、数字人民币、网络安全、行业信创等,都是我们可以自上而下把握的机会。行业估值较低,产业基本面出现拐点,就是我们最大的投资逻辑。

此外,华泰柏瑞港股通时代机遇混合、南方科创板3年定开混合、恒越品质生活、同泰慧选混合、金鹰转型动力、华宝科技先锋等多只基金在今年前五个月基金净值下跌超过30%。

中长期投资价值凸显

已经步入6月份,那么后续还有哪些板块蕴含投资机会?

对于下半年乃至后续1-2年的市场,诺德基金基金经理谢屹持乐观态度。谢屹指出,从未来受益的板块看,政策着重覆盖的消费,尤其是可选消费(汽车、电子等)可能率先受益,需求会随着补贴政策的逐步落地而被释放。

“同时,随着中国对外供应链的恢复,运费逐步趋于合理,工业、科技、医药等制造环节的公司(比如苹果产业链、CXO、纺织服饰、轮胎等)也有望快速恢复。最后,基建与投资在稳增长中的作用会更突出,传统的基建(建筑、建材)以及新能源相关的基建(光伏、风电等)等均可能受益。”谢屹进一步指出。

星石投资表示,向后看,如果市场继续交易复苏预期,股市中依旧存在着不少的结构性机会。首先,率先受益于疫情复苏和复工复产的物流行业和制造业可能会出现更明显的生产端改善,需求具有韧性的细分板块业绩修复速度可能超出市场预期。其次,虽然消费恢复可能略滞后于生产,但疫后消费逐渐出现修复的确定性较大,其中不仅有结构性“补偿性消费”修复,还有政策刺激下的消费修复。

站在稍长期的视角来看,星石投资认为,现在股市依旧具备了很好的性价比,中长期投资价值凸显。经济正在走出底部,预计微观企业盈利也将在二季度探明底部。经济和企业盈利好转将支撑国内股市表现,各个板块都有机会值得挖掘,其中未来长期盈利空间打开的行业是更值得去关注和期待的。

关键词阅读:QDII基金

- 未来已来!算力革命席卷全国,多家上市公司迎来黄金发展时期,这些巨头或将一飞冲天!

- 重磅!全球稳定币监管框架加速落地,Circle上市引爆数字金融新纪元,千亿美元市场迎来新机遇!

- 【重磅利好】网络安全新政策出台,VPN概念迎来黄金发展期,产业链或将全面爆发!

- 二甲双胍大幅提升长寿率,从“降糖老将”进阶为“抗衰黑马”

- 现象级赛事激活区域经济,苏超文旅融合效应催生足球概念股领涨

- 兵器装备集团实施战略分立,汽车业务独立央企开启产业新格局

- 全球外骨骼机器人市场正进入高速增长期

- 稳定币之后,香港或扩大虚拟资产交易范围,点燃数字货币更多远景

- 工信部持续强化算力供给,相关算力基建或进一步提速

- ChatGPT支持MCP,AI应用有望加速发展!详解AI智能体机遇