又到了基金2021年二季报披露的高峰期,明星基金经理们在二季度投资动向也随之曝光。

7月19日,易方达、广发等基金披露旗下基金的2021年二季报,刘格菘、张坤、祁禾、陈皓等基金经理的二季度投资情况出炉。

二季度A股呈现V型反转态势,张坤在二季度维持高仓位应对,增加了医药等行业的配置,降低了科技、金融等行业的配置。他在最新的二季报提到,虽然判断未来很难,但做投资实质就是在对一个个企业的未来做出判断,希望在做判断时更多回归常识或者事物的基础概率。当短期因素不利时,就为长期投资者买入优秀公司提供了更好的赔率。

刘格菘在二季末也保持较高仓位应对,他对后市较有信心,写道“预期最悲观的阶段可能已经结束,下半年资本市场或有可能呈现结构性行情丰富多彩的局面”。

截至7月20日,祁禾管理的易方达环保主题基金以342.09%的收益登顶全市场基金五年期业绩冠军之位,这位深耕高端制造业的投资选手最新观点也值得一读。

张坤维持“94%+”高仓位运作

被称为“坤坤”的张坤是最受基民关注的基金经理,他是国内首位千亿级主动权益基金经理,手握巨资让他分量十足。

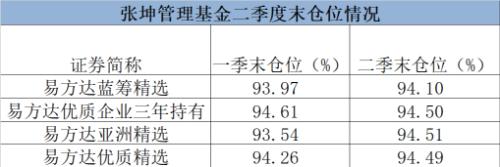

从基金君整理表格来看,相较一季度末,张坤所管理的4只基金在今年二季度仓位基本都维持“高仓位”运作,二季度末仓位均处于94%以上。

具体来看,张坤管理的四只基金中规模最大的一只——易方达蓝筹精选的仓位二季度微幅上升,由一季度末的股票市值占基金净值比例的93.97%微调至二季度末的94.10%。

同样,易方达中小盘转型而来的易方达优质精选,该基金在一季末股票仓位为94.26%,目前一季度末为94.49%,基本一样。张坤也在季报中直言,二季度股票仓位基本稳定,并对结构进行了调整。

去年9月10日,原来的易方达中小盘混合基金变更注册为易方达优质精选混合基金,同时将港股纳入投资范围。从易方达优质精选2022年二季报来看,截至二季度末,该基金在各个国家(地区)证券市场的股票和存托凭证投资分布来看,中国公允价值占基金资产净值比例为53.83%,而中国香港占比则达到40.66%。

作为张坤管理多年的QDII基金,持仓方面,易方达亚洲精选在二季度末股票仓位为94.51%。此外,易方达优质企业三年持有在一季度末的仓位也达到94.5%,维持高仓位。

张坤二季度增加医药降低科技进入配置

谈及二季度的操作,张坤在易方达蓝筹精选等所管基金季报中表示,在二季度股票仓位基本稳定,并对结构进行了调整,增加了医药等行业的配置,降低了科技、金融等行业的配置。个股方面,仍然持有商业模式出色、行业格局清晰、竞争力强的优质公司。

相较一季度,易方达蓝筹精选二季度前十大重仓股变化不大。从重仓股座次上看,五粮液取代贵州茅台,晋升其第一大重仓股,持股比例达到9.94%。不仅如此,洋河股份、泸州老窖也超越了贵州茅台,分列第二、第三大重仓股。一季末第一大重仓股的贵州茅台在二季末仅位居第四,持股比例达到9.84%。

而腾讯控股成为张坤二季度加仓的重仓股,二季度末是易方达蓝筹精选第五大重仓股,此外香港交易所、招商银行、伊利股份、美团-W也位居前十大重仓股。而药明生物取代海康威视,新进易方达蓝筹精选前十大重仓股。

易方达优质精选前十大重仓股也变化不大,主要是座次出现变化。其中五粮液、泸州老窖、贵州茅台位列前三大重仓股,而一季度末的前三大重仓股为招商银行、腾讯控股、贵州茅台,显然是有较大变化。

二季度加仓力度较大的是五粮液、京东集团,加仓幅度均在10%以上,对香港交易及结算所减持较为明显,二季度减持6.02个百分点。

值得一提的是,阿里巴巴新进到易方达优质精选二季末前十大重仓股之列,海康威视退出前十大重仓股。

张坤管理规模增长

目前规模逼近千亿

张坤是行业内首位主动权益基金管理规模超过千亿的基金经理,而在2022年一季度遭遇市场大震荡之下,张坤所管理规模有所缩水,管理规模不足850亿。但在二季度市场回暖之下,基民积极布局他所管理基金,加之基金净值回升,让张坤所管理基金的规模大增逾120亿,已经逼近千亿级别。

截至2021年四季度末,易方达张坤管理的4只基金合计总规模达到1019.36亿元。而一季度末这一数据为849.28亿元,两者相差170.08亿元。二季度,张坤管理规模开始攀升,二季度末管理规模达到971.37亿元,较一季度末增长了122.09亿元。

具体来看,二季度末,易方达蓝筹精选、易方达优质精选、易方达优势企业三年、易方达亚洲精选股票的规模分别为627.79亿元、199.00亿元、92.13亿元、52.45亿元。相较一季度末,这些基金的规模在二季度均出现增长,平均增幅达到14.38%。

值得一提的是,易方达蓝筹精选亿627.79亿元的规模,仍是基金行业“巨无霸”的主动权益基金。

刘格菘:仓位仍维持90%以上

2019年一人包揽前三名,让广发基金刘格菘成为炙手可热的明星基金经理,一季末所管理的规模超过630亿,显示出投资者对他的追捧。

手握重金的刘格菘在二季度调仓换股应对市场。他在广发小盘成长基金二季报中也分享了投资思路,直言自己在二季度的市场波动中,基金的持仓结构并没有进行大幅调整,依然围绕已经建立全球比较优势的高端制造产业链布局,部分核心标的持仓周期较长。

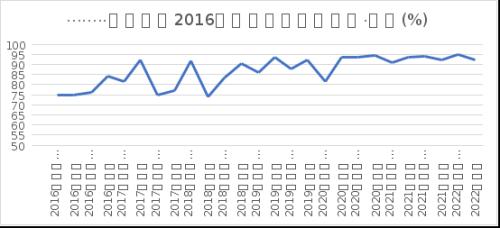

从基金仓位来看,广发小盘成长在二季末仍维持高位,股票市值占基金净值比例在92.41%,相比一季度末的94.88%下滑了2.47个百分点。

若从广发小盘历史仓位情况看,该基金在2020年二季度末以来就持续维持在90%以上的仓位水平,显然更多靠调仓换股来应对市场起伏。

从广发小盘成长的前十大重仓股来看,主要重点布局了小康股份、晶澳科技、隆基绿能、圣邦股份、亿纬锂能等,持有比例均超过7%。

而相比一季度末,信息技术的国联股份,以及光伏玻璃原片制造商福莱特新进广发小盘成长的前十大重仓股,而健帆生物、普利特退出前十大重仓股之列。在二季度,刘格菘加仓较多的是锦浪科技、圣邦股份、康泰生物等。

展望后市,刘格菘写道,从5月初以来市场的走势判断,预期最悲观的阶段可能已经结束,系统性风险或已得到充分释放,基本面的趋势力量有望重新成为资产定价的核心,下半年资本市场或有可能呈现结构性行情丰富多彩的局面。

祁禾:重配新能源、化工新材料、电力设备

截至7月20日,祁禾管理的易方达环保主题以342.09%的收益位居全市场基金五年期业绩冠军之位,他最新管理规模也已经突破350亿元,因此,祁禾的一举一动也值得投资者关注。

在本次季报中,祁禾写道,自己的操作在二季度行业配置没有发生重大改变。历史高位的大宗商品价格、不间断的疫情对中游制造行业的压力总体没有转变。为了应对这种影响,在选股层面的标准更加严格,对竞争力的确定性和行业成长的确定性要求更高,因此在行业配置层面没有变化的情况下,个股配置层面做出了一定调整。

而从基金仓位来看,二季度末易方达环保主题持有股票市值占基金资产净值比例为87.73%,相较一季度末的89.33%小幅下滑。

从该基金行业和重仓股配置来看,该基金目前配置较多的是包括新能源、化工新材料、电力设备、电力在内的周期成长型行业的优质企业。在传统能源如煤、油、气价格持续上涨的情况下,新能源转型的迫切性在全球各国得到进一步的提高,由此加速了新能源板块的发展。

数据显示,二季度易方达环保主题重仓了TCL中环、石英股份、德方纳米、晶盛机电等,持有比例均超过7%。而相比一季度末,二季度末前十大重仓股中新进思源电气、新洁能的身影,而隆基绿能、阳光电源退出前十大重仓股。

祁禾表示,选股层面,该基金坚持企业竞争力是长期收益来源的理念,继续选择上述板块中竞争力强、治理优秀的公司进行配置,分享企业的成长价值。

陈皓:底部增持新能源产业链上游标的

今年7月初,由陈皓担任基金经理的易方达品质动能三年持有期基金一个月左右的时间热卖上百亿,最终提前结束募集开启比例配售,成为今年以来首只销售金额超过百亿的主动权益基金,成为基金行业焦点。

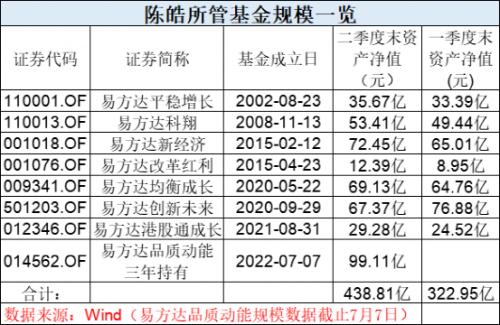

基金经理陈皓多年以来凭借着均衡的投资风格穿越复杂多变的市场,保持着优异的投资业绩,最新季报显示,截止二季度末,他管理的多只基金规模均有不同程度增长,加上近期新发基金,陈皓个人管理规模攀升至438.81亿元,相比一季度末增长了上百亿,陈皓二季度的最新调仓动向也值得关注。

二季报显示,他管理的多只基金股票仓位基本维持稳定,易方达均衡成长、易方达创新未来、易方达港股通成长三只可投港股的基金则在二季度加大港股资产配置,易方达均衡成长的港股仓位相比一季度更是提升了50%左右水平。

陈皓也在他管理的几只基金季报中回顾了二季度A股市场和港股市场的投资操作。

他在易方达新经济基金二季报中谈到,2022 年二季度上证指数上涨 4.50%,创业板指上涨 5.68%,中证 500 指数上涨 2.04%,整体市场波动加大,4 月单边下跌,5、6 月则迎来了 V 型反转,主要源于投资者对海外收紧、疫情防控以及国内经济等诸多因素的预期变化。相对而言,电动车、光伏、军工等行业在这轮反弹过程中涨幅较大。

考虑不可控因素较多,易方达新经济基金在市场波动过程中维持了中性仓位和较为均衡的行业配置,并在市场底部增配了新能源产业链中的上游资源相关标的,为组合带来了较为明显的超额收益。

从前十大重仓股变化上看,天齐锂业取代贵州茅台,成为易方达新经济二季度头号重仓股,该基金在二季度还大举加仓了五粮液、纳斯达,航天宏图、隆基绿能、洋河股份新进前十大重仓股,沃森生物、紫光国微、福斯特退出前十大重仓股名单。

港股投资方面,陈皓在易方达港股通成长基金二季报中回顾,2022 年二季度恒生指数下跌 0.62%,恒生科技指数上涨 6.85%,整体市场特别是成长板块表现有所回暖,海内外投资者对香港市场的信心逐步增强。本基金二季度的上涨主要得益于在三月底市场大幅下跌时,坚定加仓了互联网、医疗服务等行业内的优质公司,并逐步将部分稳定收益的价值股替换为弹性较大的成长股,因此在这轮反弹行情中表现较好。

二季报显示,陈皓在二季度大举增持了快手,快手也晋升易方达港股通成长的第二大重仓股,青岛啤酒股份、比亚迪股份、舜宇光学科技新进前十大重仓股,贵州茅台、中国海外发展、赣锋锂业退出前十大重仓股。

张坤的“肺腑之言”

经常在季报中跟投资者谈心的“坤坤”在本次二季报中也有不少肺腑之言。

张坤在易方达蓝筹精选的二季报中写到,2022年二季度,市场经历了疫情反复造成的对国内经济的悲观,紧接着疫情受到一定控制,积极的货币和财政政策又在两个月内反转了预期,市场又变得相当乐观。与此同时,市场又对以美国为代表的发达经济体,从担忧通胀逐渐演变为担忧经济陷入衰退。

在一季度末,估计很少有投资者能准确的判断出这种预期的大落和大起,站在三季度初,再次正确预判中国和美国经济和股市的表现可能也是相当困难的任务。通常来说,投资者倾向于要么过于看重风险,要么完全忽视风险,很难有中间地带。另外,近因效应也非常突出,投资者往往过于相信通过几次连续观察得到的结果,通过零散的证据就拼凑出一个饱满的形象,并且在头脑中创建出了本来不存在的模式。

在对未来进行预判时,网络媒体栩栩如生的报道、生动的画面感、连续的发生以及自身过多的关注,都更容易引起判断偏差。并且当我们过于关注某件事时,我们会对记忆中的原因进行搜索,当发现有回归效应时,就会激活因果关系解释,但事实上这未必能站得住脚。

虽然判断未来很难,但做投资实质就是在对一个个企业的未来做出判断。我们希望在做判断时更多回归常识或者事物的基础概率,例如,这家企业提供的产品或服务未来是否被客户持续需要且增长?外来者模仿这家企业的业务是否足够困难(不论是通过品牌、技术、网络效应等各种方式)?生意模式能否产生充足的自由现金流(不依赖外部资本就能持续增长)?是否具有良好的企业治理并对股东友好(良好的成本费用管控、低估时积极回购、高标准的再投资等)?对于科技企业,是否有足够的资源和机制吸引并留住全球最顶尖的人才?我们认为,过去几十年美国市场持续跑赢欧洲、日韩等发达市场的重要原因之一就是美国企业整体上在这些方面做的比欧洲、日韩企业更好。

我们认为,上述这些因素一方面对企业的发展前景十分重要,另一方面在5-10年内发生变化的可能性较小(但并非为0,因此需要时常做评估)。与之对应,一部分市场因素(例如短期经济波动、行业短期供求失衡等)对于短期市场的影响十分显著,但在长周期内并不重要,当这些因素不利时,就为长期投资者买入优秀公司提供了更好的赔率。

刘格菘看后市

基金经理对后市看法,可以说是很多投资者关注的重点。

刘格菘在广发小盘二季报中写道:受疫情散发、海外局部战争局势持续、美联储加息预期等多重因素影响,2022年二季度A股市场经历了较大波动,光伏、新能源汽车、电子等为代表的高端制造方向波动率超过了其他类型的资产。受市场整体走势的影响,本基金的净值也出现了过往历史中较大的波动。

从5月初以来市场的走势判断,预期最悲观的阶段可能已经结束,系统性风险或已得到充分释放,基本面的趋势力量有望重新成为资产定价的核心,下半年资本市场或有可能呈现结构性行情丰富多彩的局面。

尽管5月份以来的基金净值反弹幅度较高,但我们本不希望以高波动率为代价获得预期回报。我们认为,二季度科技创新、高端制造方向的资产波动率超过其他资产背后的原因主要体现在两方面:一方面是高端制造类资产过去两年获得了较高的回报,二是在大部分市场参与者的资产选择中,高端制造资产与传统“核心资产”可能还有差异。资产价格的波动性来自阶段性业绩的波动与估值的波动,预期的分化是估值波动的来源,基本面的趋势力量也会通过影响预期从而影响估值。因此,从长周期看,基本面的趋势是决定资产价格的核心因素。随着基本面的趋势力量成为资产定价的核心,下半年市场整体波动率可能会回到历史正常区间水平。

投资中最大的贝塔来自于时代背景,过去的互联网浪潮、智能手机浪潮都诞生了一大批大市值的优秀企业。未来的科技创新、高端制造能否带来新的时代浪潮,取决于我们国家能否真正进入创新引领经济发展的新阶段。

从微观视角纵观历史上创新引领经济发展的经济体的成功经验,我们认为以下几点至关重要:

(1)工业体系的完备性是创新发展的重要支撑。持续的创新不会独立发生,而是需求引领与创新能力共振的结果,德国的高端制造业、日本的电子与新材料产业、美国的互联网与医药产业过去的发展都离不开上述两个条件,需求来自全球化的引领,创新能力来自人才与相应工业体系的完备性。创新经济体的发展也不是偶发性、点状的创新,而是系统性、持续性的创新,工业体系的完备性决定了创新的系统性与持续性。从贸易总量的角度,中国已经替代日本、德国成为全球第一大供应链中枢,截至2019年,在621项制造业品类中,中国有340个品种是全球第一大供应国,在77%的品类中位居全球供应国TOP3,从这个角度看,支撑我们创新的工业体系已经足够。

(2)产业集群效应决定了创新发展的效率。产品创新、技术创新需要有体系性的支撑,涉及到材料、工程、制造等多方面能力的快速响应,上下游的配合协同决定了创新发展的效率。过去20年,中国的产业集群效应不断扩大,在产品复杂程度等方向不断提高,我们可以清晰地看到,近年来在智能手机产业链、新能源产业链、汽车智能化产业链、互联网应用产业链等产业集群效应突出的方向上,中国的创新效率领先全球。

(3)市场深度与知识产权保护决定了创新回报。面对的市场越大,创新产生快速回报的概率越大。过去日本、德国的成功来自全球化的市场,中国的企业与日本、德国创新企业相比,一方面中国自身的市场足够大,另一方面前述优势产业链依然在享受全球化的红利。知识产权保护扩大了领先企业的技术优势,拉长了创新回报的时间周期,近几年国内政策也在不断加强知识产权保护力度。从这个角度看,创新引领经济发展的效应会越来越突出,龙头企业未来超越其他创新经济体企业的潜在高度可能是必然。

我们认为上述三点是一个经济体能否成功进入内生性创新引领发展阶段的重要条件,中国已经建立的全球比较优势产业链正在进入快速发展的通道,同时可以预见正在建立比较优势的产业链也会越来越丰富。创新成为内生性条件,意味着通过创新获得成功的企业会持续加大创新力度,通过产业协同引领产业链创新发展,不断形成创新的生态反应。科技创新、高端制造类资产成为新的时代背景下的“核心资产”越来越成为可能:随着建立全球比较优势产业链的增多,创新回报加强,此类资产的周期性业绩波动幅度同历史相比会不断减小。

在二季度的市场波动中,本基金的持仓结构并没有进行大幅调整,依然围绕已经建立全球比较优势的高端制造产业链布局,部分核心标的持仓周期较长。

从均值回归的角度,对上涨幅度较大的资产兑现收益或许是正确的做法,卖出上涨幅度较大的资产换成跌幅较大或者涨幅较小的资产,“损有余补不足”才是普遍的规律。但如果我们把视角贴近微观产业链会发现,经济领域的普遍规律实际上是“马太效应”,强者恒强、优胜劣汰。从长周期角度看,我对基金配置的资产充满信心,请基金持有人也能从长周期的视角进行投资,和我们一起投资中国比较优势企业,以期获得更好的长期回报。

关键词阅读:四大明星基金经理

- 银行股迎来“黄金买点”?摩根大通预计下半年潜在涨幅高达15%,股息率4.3%成“香饽饽”

- 华润电力光伏组件开标均价提升,产业链涨价传导顺利景气度望修复

- 我国卫星互联网组网速度加快,发射间隔从早期1-2个月显著缩短至近期的3-5天

- 光伏胶膜部分企业上调报价,成本增加叠加供需改善涨价空间望打开

- 广东研究通过政府投资基金支持商业航天发展,助力商业航天快速发展

- 折叠屏手机正逐步从高端市场向主流消费群体渗透

- 创历史季度新高!二季度全球DRAM市场规模环比增长20%

- 重磅!上海加速推进AI+机器人应用,全国人形机器人运动会盛大开幕,机器人板块持续爆发!

- 重磅利好!个人养老金新增三大领取条件,开启多元化养老新时代,银行理财产品收益喜人!

- 重磅突破!我国卫星互联网组网速度创新高,广东打造太空旅游等多领域应用场景,商业航天迎来黄金发展期!