近两年,在内地资本市场中,如果要挑出一个板块与白酒抗衡,那一定是新能源;如果要挑出一家公司与茅台叫板,那一定是宁德时代。

自2018年登陆资本市场以来,短短三年,宁德时代的市值已突破万亿,并且挤进A股上市公司市值前十强排名。而茅台的市值破万亿之路大约走了8年之久。

宁德时代的异军突起,让资本圈儿着实兴奋不少。毕竟,多了个“出头鸟”,就多了份子弹可以出膛的机会。

2020年Wind首创茅指数。2021年,前安信证券首席策略师陈果首次提出“宁组合”的概念,并表示“茅指数”关注伟大的公司,“宁组合”关注伟大的变革。经过历史沉淀的公司很伟大,但制造升级是一个伟大的变革,市场更要关注伟大的变革。

从此,A股市场被划分成两大派系——“宁组合”和“茅指数”。换句话说,能被纳入这两个组合,成了被机构认可的标志。

从公募基金二季报重仓股来看,随着公募基金数量和资产规模不断创出历史新高,全市场10000多只基金依然偏爱茅台。

宁德时代,投入无止境

两种公司,两种模式。一个是to B端的新能源科技公司,一个是to C端的消费品公司,赛道不同决定了宁德时代的生意比茅台要操心得多。

无论是竞争环境,对下游大型车厂的议价能力,还是替代品氢燃料电池、钠离子电池等其他技术路径的潜在威胁。稍稍不慎,就会被后起之秀赶超。

尽管围绕锂和钠的基础电化学体系在上世纪60年代基本成型,电池已经逐渐发展成标准化产品。然而,下游整车厂追求的是性能指标、稳定性与成本的平衡。

因此,如何做到降本增效,是宁德时代一直以来需要攻克的方向。毕竟动力电池成本占到汽车总成本的40%左右,也是整车厂极力想要优化的一环。

当年宁德时代刚成立时,比亚迪是国内动力电池领域的老大。不过,宁德时代创始人曾毓群一开始就切入造价比较高的三元锂电池,凭借续航能力强的卖点,最终PK掉其他厂商,成为业内顶流公司。

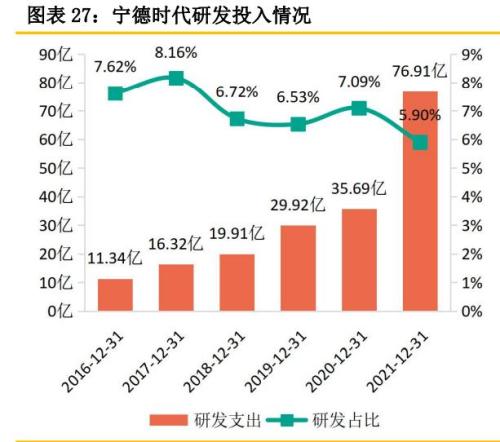

虽然有券商“怒怼”宁德时代的研发费用不如小米,但据英达证券测算,宁德历年研发投入显著高于国内同行。2021年底宁德时代研发费用76.91亿,同比增长115.48%,占营收比重为5.9%。

来源:英达证券

除了在技术上大力投资以外,宁德时代在追求量产的道路上也是永无止境。俨然一副,只要生产得够多,就会有人“接盘”的架势。

据媒体统计,2018年至今,宁德时代发布约25个重大投资项目公告,项目总投资预算超3000亿元,其中动力电池及储能电池更是重中之重。

在凶猛的投资下,2015-2021年,宁德时代固定资产规模增长了30.44倍,截至2021年末,其产能规模达170.39Gwh,在建产能达140Gwh。

另外,锂矿资源不足及主材涨价也促使宁德时代多次入局,抢占上游的锂资源。就好像某券商所述,对于产业链上下游的把控力、原材料的提前部署、采购端的执行力、产品价格周期的理解,是动力电池企业保持业绩增长的主要原因。

换个角度看,对于一家企业来说,技术搞得再牛,需求端不买账,盈利也无从谈起。

套用在宁德时代身上,最终购买新能源车的消费者决定了其动力电池的销量。毕竟,汽车并不是一件必需品。当汽车从高端消费过渡成为普通消费品后,性价比、经济好坏、工资高低、促销与否,都成为影响消费者是否购买的重要因素。

就我国上半年而言,根据中汽协数据,1-6月汽车产销分别完成1211.7万辆和1205.7万辆,同比分别下降3.7%和6.6%。6月在减半征收汽车购置税等利好政策之下,车市火力全开,却难抵3至5月阵痛之伤。

另外,对于电池产能的急剧膨胀,中国科学院院士欧阳明高在2022年中国电动汽车百人会论坛上曾表达对产能过剩的担忧。

他认为,我国电池产能在2025年可能达到3000GWh,电池出货量2025年预计会达到1200GWh,其中约百分之八十会用于国内市场,百分之二十出口海外市场,预计2025年会出现电池产能过剩。

茅台,不止是消费品

从本质上来看,优秀的商业模式是行业持续创造收益的源泉。作为一类纯纯的消费品,品牌和渠道是茅台的两大灵魂。再加上本身的研发投入不高,因此利润率可以很稳定。

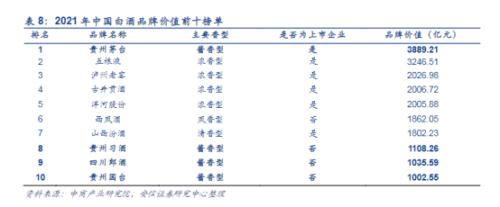

品牌力方面,可以总结为一句:中国白酒看茅台。

就国内市场而言,白酒兼具物质和精神双重属性。从物质角度看,优雅的香气、醇厚的口感以及饮后的醉酒状态,能够让爱酒者产生身体舒畅、心旷神怡的感受。

从精神角度看,白酒文化源远流长,与风土人情、民俗习惯交融在一起,成为中华文化一个重要符号。

渠道把控力上,自2013年开始,茅台建立了一个庞大而稳定的经销商销售网络。虽然此举让茅台从“三公政策”的影响中走了出来,但经销商以低价拿货,再以囤积居奇的手段抬高终端零售价,也让茅台将相当一部分利润让渡给了经销商。

这之后,茅台在渠道上不断改革,以提升其直销比例。据安信证券统计,2022年公司经营目标为营业总收入同比增长15%左右。近年来,公司通过产品结构升级和直营体系构建不断强化内生增长动力,以此抬高整体利润率。

从其发展历史中可以看出,茅台向来秉承“价格越高,茅台越香”的原理。茅台抓住三轮提价机会,一跃成为“酒中之王”。

2000-2007年,茅台迎来第一轮上涨周期。2007-2008年期间,茅台的出厂价首次超越五粮液,成为我国真正的高端白酒第一品牌。

2008-2012年,茅台迎来第二波上涨。2008年的“四万亿”计划点燃了市场的热情,政府主导的投资活动启动了白酒的政务性需求。作为社交礼品的高端白酒迎来辉煌时刻。

2015-2018年,茅台迎来第三波上涨。2015年各大城市的房价开始企稳上涨,而茅台价格上升的转折点很快也在半年后出现。房价成了茅台价格的先行指标,2015年房价企稳上涨半年后,茅台也开启了第三轮牛市。

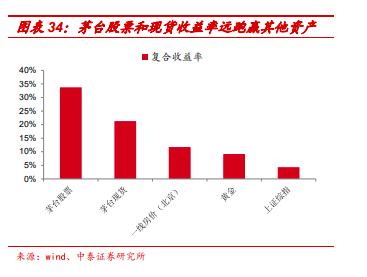

功能上来说,茅台早已不仅仅是消费品,更多被赋予投资属性。中泰证券在《论白酒的先行指标》一文中指出,把茅台和其他资产放在一起比较,2000-2019年期间,茅台的复合增长率早已超过房价,成为有力的避险资产。

投资到底投的是啥?

二级市场上,归根到底,炒股炒的是预期,也就是对未来盈利能力的测算。

茅台,一直都是公募基金的“压舱石”。业内有传言称,训练公募基金经理是从买茅台开始的。

今年二季度,茅台再度受到公募基金的青睐,超越宁德时代,成为公募基金第一大重仓股。在易方达基金经理张坤眼中,高端白酒在变幻莫测的市场中依旧具备很强的竞争力。

另外,圈内人士指出,食品饮料更多是基于预期疫情好转之后的整个行业利润的反转,因此在二季度回调期间,反而是加仓布局的好时机。

更何况,从茅台的历史业绩也能看出,二季度净利润通常是低谷期,预计三四季度将出现回升。

拉长时间看,就新能源行业和白酒行业而言,在投资者眼中一个具有高成长性,一个具有稳定的盈利能力。展望下半年,新能源与消费是公募基金经理主推的两条赛道。只不过,在纷繁复杂的环境中,保收益成了头等大事。

- 固态电池催化连连!电池企业盯上低空市场,完美契合eVTOL市场需求

- 六部门部署开展绿色建材下乡活动,关注行业龙头估值修复契机

- 首次实现无人机跨海货运,低空经济蓝图加速落地

- 北京推进算力基础设施建设,2027年将实现全栈自主可控

- 海运市场掀起“涨价潮”,上海港、宁波港部分船司出现大柜供应紧俏问题

- 国务院发话!推动头部证券公司做强做优,中信证券、国联证券、东方财富等三类券商望受益

- 碳价突破百元大关,碳资产投资风口有望卷土重来

- 四川省职业教育条例5月1日起施行,差异化能力民办中职有望脱颖而出

- HBM霸主SK海力士产能版图再扩张,HBM市场有望快速增长

- 无人机项目首次入选智能交通试点,券商预计万亿市场开启