10月25日,泓德基金两大“王牌”基金经理发布三季报。

从调仓来看,王克玉旗下基金仓位微增,十大重仓股中,万华化学、恒生电子、旗滨集团等多只股票被增持,其中深信服和中控技术新入十大重仓,伯特利、安井食品以及万科等被减持。王克玉认为,从长期角度来看,公司市值扩张主要来自于企业持续的成长,投资的核心思路在于买入业绩能够持续增长的公司。

而另一位基金经理邬传雁面对震荡的行情则显得颇为淡定,其管理的多只基金前十大重仓股并无新增或减少,只有排序发生些许变化,甚至在个别基金中几无操作。他在三季报中坦言,“想要实现长期保值增值的最有效办法,就是去找到具备长期价值创造能力的团队和公司,并长期持有它们。”

王克玉增持软件板块

10月25日,泓德基金王克玉旗下基金公布2022年三季报。以规模最大的泓德瑞兴三年持有为例,该基金三季度小幅增仓,将持有股票比例从84.4%升至89.27%。与上季度相比,万华化学、恒生电子、旗滨集团、深信服、紫金矿业与中控技术等被增持,其中深信服和中控技术新入十大重仓;伯特利、安井食品以及万科等被减持。

至于增持股票的逻辑,王克玉在此前专访中曾表示,他挑选股票最看重三点:一是看这家公司所处行业的景气度;二是看这家公司在行业分工中的地位,包括研发能力和技术壁垒;最后看这家公司管理层的素质。“我认为从长期角度来看,公司市值扩张主要来自于企业持续的成长,投资的核心思路在于买入业绩能够持续增长的公司。具体还需要深刻地把握不同产业所处的阶段,不同企业所具备的发展特征,在合理的估值水平买入并长期持有,等待企业成长与价值的释放。”

值得注意的是,中报里排名第四重仓股的东方财富在三季度被减持至前十开外,而报告期内该公司股价跌幅超30%,并在10月25日再度下挫9.07%,如果10月份王克玉没有将其“买回来”,该公司近期股价对基金净值影响或逐渐减小。

王克玉在季报中对接下来的行情保持了相当乐观的态度,他写道,“今年以来影响金融市场的几个关键因素,目前看将在未来的一年内逐渐发生比较大的变化,这是我们对市场转为乐观的主要原因。”

王克玉认为,首先,国际金融市场的流动性压力来自于发达国家金融市场的快速紧缩,目前能源价格已经开始平稳,阶段性出现下跌。发达国家的需求也已经开始回落,特别是随着大公司裁员的扩散和房地产、芯片、运费等关键物资的价格水平的下跌,金融紧缩的压力将大幅缓解。

其次,后面中国企业将面临海外需求的压力,但影响内需的房地产和疫情的因素在后期转好是大概率事件,中国居民的资产负债表也得到了比较显著的调整,在这种情况下我们有机会看到内需逐渐结构性好转。着眼于长期,组合将继续优化在软件、半导体和化工新材料这几个持续关注行业中的中小型成长公司。在今后半年内基于组合抗风险能力和风险偏好的考虑,会重点布局资产负债表特别健壮的运营商、家电等行业。

邬传雁“佛系”调仓,对中国资产增添一分信心

同日,泓德基金另一位“王牌”邬传雁也披露三季报,这位专注于“寻找能够持有十年以上的公司”的基金经理在调仓换股上显得颇为佛系。以其2015年就开始管理的泓德远见回报为例,该基金三季度前十大重仓股并无新增或退出,仅在略作增减持后,排名发生些许变化。

恒瑞医药、豪迈科技、万科、广联达、柏楚电子、光线传媒和海天味业等被小幅度减持,不过减持或许并非不看好股票后市,而是因基金份额减少而被动减持,该基金份额从二季度末的14.45亿份减少至13.47亿份,除此之外,隆基绿能和卓胜微被增持。

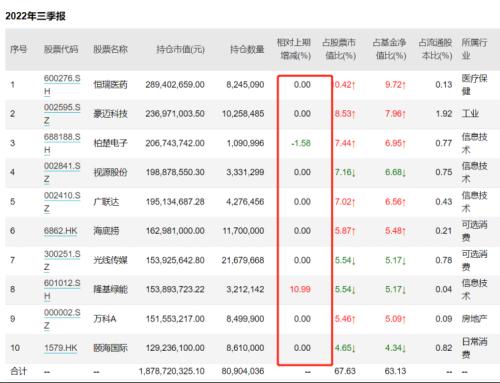

而邬传雁所管的另一只基金泓德臻远回报,三季度内,前十大重仓股中,仅有两只股票做了增减持操作——柏楚电子被减持1.5万股,隆基绿能被增持31.8万股,其余重仓股持股数量岿然不动。

(图:泓德臻远回报)

为何如此“佛系”?邬传雁投资思路从此前接受的专访中就能窥得一二,他曾表示,“博弈虽然短期有效,但是效率很低,仍然没办法保证长期不出错。当我们把所有的博弈成分都拿掉之后,就会发现,只有一种操作策略可以做到长期有效,那就是回到价值投资,买入一只好股票踏实持有十年以上,赚企业长期管理经营的钱。”

此外,邬传雁在三季报中也表示,“对本基金的投资而言,想要实现长期保值增值的最有效办法,就是去找到具备长期价值创造能力的团队和公司,并长期持有它们。至于如何找到这样的团队和公司,过去我们也探讨了不少,我想这样的团队和公司最重要的一点还是如何发现合适的人才,对人才的能力提升进行有效的组织,并对人才的积极性进行充分的调动。”

回顾近期的行情震荡,邬传雁认为,近期美国及欧洲国家超预期的加息幅度和对未来继续加息的预期,强化了市场的恐慌情绪,投资者加速抛售其它币种的资产,转而追捧美元,去持有高利率的美国国债,这种立足于美国极端高通胀和高利率而进行的资产配置调整行为,在短期内造成了主要货币汇率单向的大幅波动,二者交互作用的结果造成了金融市场的剧烈震荡。

但是,欧美国家极端的高通胀在长期会否持续是存有疑问的,常识和规律也告诉我们,3.5%以上的美国国债利率长期来看也难有依据。“在这种情况下,美元的利率和汇率未必会在一个高位徘徊太长时间,更有可能出现的是去经历一个类似于过山车式的调整过程,倘若我们的资产配置方案也去经历类似的过山车式的调整过程,那对于投资结果的伤害可想而知。”

其次,美元资产和人民币资产的长期吸引力或正发生改变。得益于原有的全球化经济体系(资源、技术、货币、人员、产品在较低的成本下流动),美国曾维持了较长时间的低通胀下的经济增长,而今天,这个局面被美国率先打破。

从国际视角看,邬传雁认为国内的投资也正发生于这个体系的重构过程中,所以,对我们的投资结构会产生影响的,除了利率、汇率、价格这些直观指标之外,或许还有一些不那么显性但却更加重要的指标,包括国家战略的方向、企业创新的趋势、国民对教育的重视程度、整个社会的进取心、经济体负债情况及健康程度等。倘若我们能对后者有足够多的观察,或许对于中国资产在全球首屈一指的吸引力会增添一分信心。全球化经济体系的重构与中国在制造业、贸易、科技以及世界资本市场中地位的提升同步发生,对我们的投资思维提出了新的要求,毫无偏见地摆脱路径依赖,才能更加客观地评价人民币资产的价值。

关键词阅读:调仓

- 固态电池催化连连!电池企业盯上低空市场,完美契合eVTOL市场需求

- 六部门部署开展绿色建材下乡活动,关注行业龙头估值修复契机

- 首次实现无人机跨海货运,低空经济蓝图加速落地

- 北京推进算力基础设施建设,2027年将实现全栈自主可控

- 海运市场掀起“涨价潮”,上海港、宁波港部分船司出现大柜供应紧俏问题

- 国务院发话!推动头部证券公司做强做优,中信证券、国联证券、东方财富等三类券商望受益

- 碳价突破百元大关,碳资产投资风口有望卷土重来

- 四川省职业教育条例5月1日起施行,差异化能力民办中职有望脱颖而出

- HBM霸主SK海力士产能版图再扩张,HBM市场有望快速增长

- 无人机项目首次入选智能交通试点,券商预计万亿市场开启