临近年末,公募高管仍有不少变动。

12月6日,东吴基金发布公告,公司总经理兼财务负责人邓晖离任,东吴基金常务副总经理陈军代任总经理一职。早在今年9月,资本市场“老将”邓晖将离任东吴基金的消息已从业界传出,引发市场关注。

数据显示,年内多家公募和券商资管机构都经历了高管人事变动。其中,总经理一职的变动达到60人次,涉及30家机构。

公募高管缘何跳槽频繁?业内人士认为,一方面,总经理作为职业经理人,需要权衡各方利益,在和股东方、公司员工、客户等群体的磨合上往往会受到挑战;另一方面,在行业发展期,优质的管理人才本就有较多选择,高管任职时间较短已然成为一种普遍现象。

老将邓晖官宣离任

东吴基金于12月6日发布公告称,公司总经理兼财务负责人邓晖因个人原因辞职离任,由常务副总经理陈军代任公司总经理。

邓晖是资本市场不折不扣的老将。公开资料显示,他历任湘财证券副总裁、德邦证券总裁兼德邦期货董事长、齐鲁证券总裁以及长江证券(上海)资管董事长、长江成长资本董事长,长江证券监事长、总裁、董事、副董事长等职位。

邓晖出生于1966年,1990年毕业于中南财经政法大学金融学专业,获经济学学士学位;1999年毕业于中南财经政治大学金融学专业,获经济学硕士学位。1991年,邓晖加入湖北证券(长江证券前身),担任副总裁兼经纪事业部总经理;其后,他在湘财证券、德邦证券均有任职;2008年,邓晖任齐鲁证券(中泰证券前身)副总裁,主抓经纪业务,在这一阶段,齐鲁证券的经济业务迅猛发展,在一众券商中杀出重围,份额扩大,市场地位迅速提升。

这一成绩也帮助邓晖在不到两年的时间里登上了齐鲁证券总裁的位置。主政齐鲁证券后,邓晖带领公司在投行、研究所、资管业务等多个领域继续开拓。投行方面,2011年,齐鲁证券的投行业务量大幅上升,IPO发行数量在业内的排名大幅提升;2012年初,公司的保代人数由过去的不到30人增长至60人。资管方面,至2012年底,公司受托资金规模从10多亿元增长至351亿元,增长迅速。

2013年,邓晖再次回到长江证券,并于2015年升任总裁。其后,他尝试了市场化的人才选拔机制,这也一度成为了业内市场化改革的标杆。2019年,邓晖离职长江证券,作为公司成立初期首批入职的员工,邓晖在长江证券累计工作了16年。在作别信中,他表示,长江证券已成为“挥手作别后了无遗憾的故园”。其后,邓晖入职东吴基金,年逾五十仍选择跨界公募圈再出发,这一大胆的选择受到了业内颇多关注。

任内公司财务状况得到改善

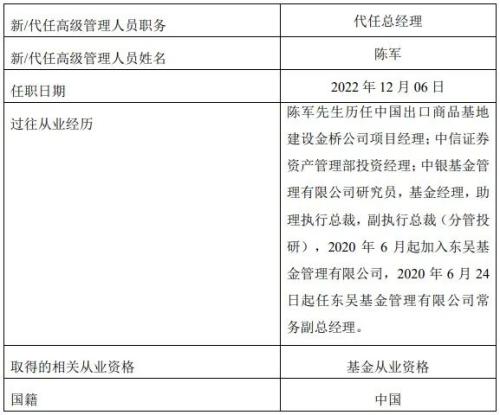

今年9月以来,关于邓晖离职,陈军将接棒总经理的传闻不断流出,东吴基金的高管变动也受到了业内的广泛关注。随着邓晖离任、陈军代任的公告释出,这些消息最终得到了官方确认。

陈军也是一位行业老将。公告显示,陈军历任中国出口商品基地建设金桥公司项目经理、中信证券资产管理部投资经理、中银基金研究员、基金经理、助理执行总裁、副执行总裁(分管投研)。2020年6月,陈军加入东吴基金,2020年6月24日起担任东吴基金常务副总经理。陈军目前管理着两只偏股混合型产品东吴兴享成长和东吴兴弘一年持有,截至今年三季度末,他管理的基金总规模为17.23亿元。

东吴基金是一家典型的券商系公募,成立于2004年9月,总部位于上海,注册资本1亿元人民币,股东为东吴证券(占70%股份)和海澜集团(占30%股份)。截至今年三季度末,东吴基金的总管理规模为261.72亿元,基金经理共有16人,基金总数为34只。其中,混合型基金18只,股票型基金6只,债券型基金7只,指数型基金4只,货币型基金2只,REITs基金1只。

截至三季度末,东吴基金的产品中,货币市场型基金东吴增鑫宝B的规模最大,为56.68亿元;其次是中长期纯债型基金东吴瑞盈63个月定开债,规模为48.11亿元;再次是东吴苏州工业园区产业园REIT,规模为34.54亿元。

年报数据显示,邓晖在任的三年间,东吴基金的财务状况确实有所改善。2019年末,东吴基金的净利润为-9532.21万元,邓晖上任一年后,2020年东吴基金的净利润增长至11.3万元,2021年年末,东吴基金净利润同比增长99.33%达1694.96万元。今年上半年,东吴基金实现营收9686.3万元,净利润559.22万元。

年内高管变动频频

临近年末,基金公司高管层仍在不断更替。据Wind统计,年内仅公募和券商资管的总经理岗位变动就有60人次,涉及30家机构,包括江信基金、睿远基金、民生加银基金在内的一众机构都有新任总经理走马上任。

除了总经理,董事长的人选变动也有73人次,涉及38家公募和券商资管机构。此外,副总经理、督察长和首席信息官也变动频频。仅12月份而言,中欧基金的副总经理、红塔红土基金的副总经理和代督察长、海通资管的副总经理等职位均有更替。

公募高管缘何频频变动?此前,一位业内人士曾向记者表示,不同岗位高管变动的成因不完全相同。以总经理一职为例,公募机构的总经理有相当一部分来自市场化招聘,这意味着总经理入职后需要与公司的各个方面进行磨合,在平衡好股东方预期的基础上,更快地融入公司文化,推动业务发展。由于这一岗位有着较强的职业经理人属性,股东方是否与总经理理念契合,进而为公司提供必要的发展支持,往往是总经理能否顺利展业的主要因素;而总经理对公司业绩的贡献程度,则会成为股东方提供支持的重要参考。

此外,在他看来,公募机构整体数量在不断增加,加上券商资管机构也在公募业务上发力频频,对优秀高管人才的需求本就在不断增长,这让高管们有了较大的选择空间,人员的流动也就成为了一种业内常态。不过,在他看来,长期稳定的高管队伍对公司总体仍是更有利的,“毕竟新的高管加入需要和平台有一个磨合的过程,对股东方和普通员工来说都是负担。”他表示。

关键词阅读:公募高管

- 美国被曝暂停向中国出售核电站设备,国产替代进程望提速

- 中国海洋经济发展指数再创新高,产业数智高端化转型成效显著

- 盘前公告淘金:”苏超“部分场地使用金陵体育的足球比赛器材,蓝色光标、石头科技拟发行H股

- 央行开展1万亿买断式逆回购,资金敏感型板块受益

- 中国团队开辟感觉功能重建新赛道,脑机接口产业商用化更进一步

- 火山引擎原动力大会将召开,字节近日发布多款AI新品

- 印尼考虑采购中国歼-10战斗机,机构称中国军贸开启新周期

- 又一低轨卫星发射成功,机构称我国商业航天已经完成“从0到1”的阶段

- 智驾成为各大车企竞争焦点,这类核心硬件需求持续提升

- 香港《稳定币条例》8月1日生效,稳定币获得政策红利!详解稳定币发展趋势