账户浮亏,靠补仓能回本吗?市场急跌后要抓紧加仓吗?

面对下跌,有的人逆势布局越跌越买,有的人等待右侧信号观望等待,有的人闭眼不看,保持鸵鸟姿势。那面对市场加剧波动,我们能做点什么?如何抓住关键上涨期?急跌后要抓紧加仓吗?若是账户浮亏,靠补仓能回本吗?

本期《新基民入市百问百答》就投资人关心的问题,邀请中融基金、诺安基金、浙商基金来进行专业分享:

中融基金:回溯A股历史,急上急下的情况时常存在,在这种市场环境下,作为普通投资者该如何面对。首先,可以选择“佛系躺平”,但不建议空仓,因为投资理财就是与风险并存。当你规避了所有的风险,你也就错失了所有获取潜在收益的机会。其次,通过定投策略摊薄投资成本,因为下跌的时候更容易积累到便宜筹码,在耐心待到“微笑曲线”的呈现。最后,我们还可以在组合中配置一些“抗震器”,分散一些权益占比较高的仓位,降低波动风险。

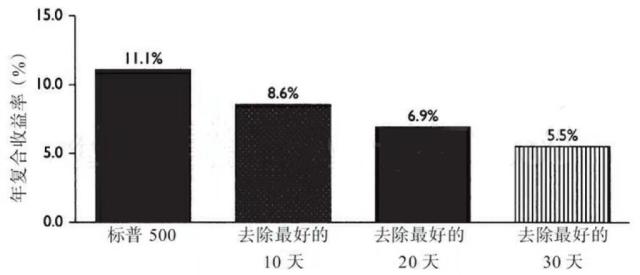

漫长的投资旅程中,虽然股市机遇的窗口期比较短暂,但有时候却能决定几年甚至几十年的投资回报。以标普500 指数1980-2000年的年复合收益率变化为例,将这区间标普500指数涨幅最好的10天、20天去除后,其年复合收益率从11.1%分别减至8.6%和6.9%;若将涨幅最好的30天去掉,年复合收益率则从11.1%掉至5.5%,降幅超过50%。21年里的30天,用0.5%的时间贡献了超过一半的收益,可见“关键上涨期”对于整体投资回报的重要性。

图:标普500 指数1980-2000年的年复合收益率变化

注:数据来源,《赢得输家的游戏》;

将视线转向A股市场,以沪深300指数为例,2017年至今,5年多的时间指数的涨幅达到了28.65%。可以看到,尽管近几年市场跌宕起伏,但若能长期坚持下来,收益还是比较不错的。

数据来源:同花顺iFind,数据日期截至2022.3.24

可见,在市场跌宕起伏中,投资的“关键上涨期”发挥着不可替代的作用,所以坚持长期投资才是抓住“关键上涨期”的关键因素之一。

市场急跌要不要加仓?诺安基金则认为:首先,提早布局很重要。很多基金主要收益其实只来源于很短的上涨时间窗,有时候可能震荡3个月就为了把握3天的上涨。从这个角度来说,市场出现急跌后,在市场反转之前考虑加仓,是有必要的。其次,急跌后加仓,方向比准度更重要。急跌只是做为“加仓”判断的其中一个标准,但是否加仓,还应该再看是否有基本面支撑、资金面是否能持续发力、是否处上升周期等等……在这一点上真正重要的是莫要错过趋势性的大方向。第三,急跌后的加仓,注意控制回撤和波动。即便刚经历过急跌,也并不意味着市场不会继续震荡了,也可能由于市场继续下探,或者较长时间震荡,让基金面临较大回撤。因此,即使前期风险释放的再彻底,也尽量不要超出自己风险承受能力去投资。

“补仓和加仓不一样。”据浙商基金介绍,补仓中 “补”的目的是为了更好地“撤退”,且一个重要前提是标的值得长期持有;加仓,多出现在强势波段里买进博取收益。我们认为在这些情况下可以考虑补仓。(1)主动被套/有准备的亏损。比如看好某标的,经过分析认为它具备长期投资价值,当前处于尝试性建仓阶段,那么有些投资人会选择轻仓分批、越跌越买的策略。(2)仓位不重,有准备的资金。投资最重要的原则:永远不满仓。用来补仓的资金,一定也是投资计划范围内的。(3)投资逻辑清晰。不要抱着谁跌的多就补谁的心理。跌的快不代表补仓快,着急补仓更像建仓,在错误的基础上反复建仓,会越套越深。

另外,补仓还要注意以下三点。

第一,补仓要慢。投资标的出现下跌,这个时候需要好好观察。如果一下跌就着急补仓,很容易变成“用一个错误,掩盖另一个错误”。

第二,价差要大。看清场上局势,设置具体的补仓比例。一种看市场环境:熊市可拉大补仓比例,比如超过30%再补;牛市可适当降低补仓比例,比如10%。一种看投资标的:具体标的涨跌幅并没有共性,赛道型基金相较指数型基金,波动更大,所以具体比例可参考单只基金的年内最大回撤。

第三,择优补仓。准备补仓的基金是否优质标的,可参考以往业绩情况、回撤、波动→前十持仓情况→具有良好成长性→基金经理管理能力。

补仓的真正意义在于将浮亏控制在一个小反弹的范围内,做好准备工作,制定投资纪律,莫让补仓变成“越补越亏”。

关键词阅读:账户浮亏

- 银行股迎来“黄金买点”?摩根大通预计下半年潜在涨幅高达15%,股息率4.3%成“香饽饽”

- 华润电力光伏组件开标均价提升,产业链涨价传导顺利景气度望修复

- 我国卫星互联网组网速度加快,发射间隔从早期1-2个月显著缩短至近期的3-5天

- 光伏胶膜部分企业上调报价,成本增加叠加供需改善涨价空间望打开

- 广东研究通过政府投资基金支持商业航天发展,助力商业航天快速发展

- 折叠屏手机正逐步从高端市场向主流消费群体渗透

- 创历史季度新高!二季度全球DRAM市场规模环比增长20%

- 重磅!上海加速推进AI+机器人应用,全国人形机器人运动会盛大开幕,机器人板块持续爆发!

- 重磅利好!个人养老金新增三大领取条件,开启多元化养老新时代,银行理财产品收益喜人!

- 重磅突破!我国卫星互联网组网速度创新高,广东打造太空旅游等多领域应用场景,商业航天迎来黄金发展期!