一季度贷款利率超预期回升,净息差企稳+“金特估”催化,银行板块或迎戴维斯双击?

昨日以银行为首的“金特估”主题冲高回落,银行ETF(512800)早盘一度涨逾1%,回落收跌0.35%。短期震荡盘整,资金借道ETF坚定增仓,Wind数据显示,银行ETF(512800)最新单日(5.16)获资金净申购7375万元,连续3日累计吸金2.83亿元;拉长时间看,近10日银行ETF(512800)累计获资金净申购9.49亿元,足见市场对银行板块后市的乐观预期。

两融方面,银行ETF(512800)最新单日(5.16)获融资净买入3726万元,最新融资余额11.24亿元。截至最新,银行ETF(512800)规模为79.5亿元,稳居A股顶流银行ETF。

在“金特估”主题持续催化演绎的同时,银行板块的基本面预期也成为投资者关注的焦点。

近日,中国人民银行发布《2023年一季度中国货币政策执行报告》,数据显示,2023Q1新发放贷款利率较2022年末回升20bp,超出市场预期,也是自2021Q3以来首次出现环比回升。

在政策展望方面,《报告》对于货币信贷新增“总量适度,节奏平稳”、“把握好信贷投放节奏和力度”的表述,删去了“保持信贷总量有效增长”,侧面显示当前信贷投放是符合乃至略超央行预期的。此外,对于结构性货币政策工具增加了“聚焦重点、合理适度、有进有退”的表述,结构性工具的重要性边际下降,部分工具可能到期退出。

对此国泰君安点评表示,新发放贷款利率回升有助于稳住银行净息差,考虑到需求端回暖和新投放贷款结构优化,贷款定价的企稳回升有望延续。随着经济逐步走向复苏,央行对于信贷从重视总量转向更为重视结构和节奏。对于银行而言,则是从过去的以量补价,逐步过渡到量价皆稳的状态,利息净收入有望实现良性增长。对银行股均构成明确利好,叠加近期调整基本到位,继续看多银行股。

中信证券认为,信贷投放回归可持续状态,存贷定价积极因素逐步积累,后续季度银行收入与盈利有望逐步修复,板块步入可积极配置阶段。可关注中特估概念催化行情的可持续性,尤其是超预期自上而下政策推进对估值提升的作用。

东吴证券表示,《报告》表明维持宽松,维持信贷增长总量适度、节奏平稳,呵护银行净息差。近期存款利率降低、净息差触底、“中特估”行情催化等因素共同叠加,银行板块将迎戴维斯双击。

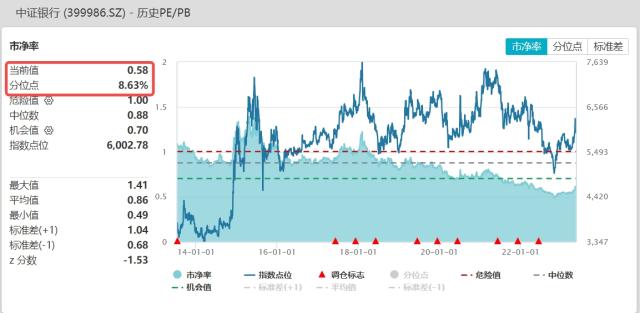

数据显示,截至5月16日收盘,中证银行指数最新市净率PB为0.58倍,位于近10年8.63%历史分位点,估值仍处于低位区间。

看好银行板块行情的投资者不妨关注银行ETF(512800)。资料显示,银行ETF(512800)跟踪中证银行指数,成份股囊括A股市场42只上市银行,近三成仓位布局工商银行、中国银行、邮储银行等国有大行,捕捉“中特估”主题机会;约七成仓位聚焦招商银行、兴业银行、西安银行等高成长性股份行、城商行、农商行,是分享银行板块行情的高效投资工具。

风险提示:银行ETF跟踪的标的指数为中证银行指数(399986),中证银行指数(399986)基日为2004.12.31,发布于2013.7.15。基金管理人评估的本基金风险等级为R3-中风险。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,亦不对因使用本文内容所引发的直接或间接损失负任何责任。基金投资有风险,基金的过往业绩并不代表其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证,基金投资需谨慎。

关键词阅读:华宝基金

- 一季报披露完毕医药板块“利空出尽”,创新药或成当前医药行情的矛

- 静注人免疫球蛋白价格猛涨且缺货严重,关注头部血制品企业

- 锰相关期货近期持续走强,澳大利亚锰矿供应缺口或持续到第三季度中期

- 今年度夏期间全国用电负荷还将快速增,火力发电地位不变煤炭需求将持续有保障

- 重磅文件来了!事关锂电池产能,引导企业减少单纯扩大产能的制造项目

- 上海特斯拉储能超级工厂获批,夏季用电高峰终端有望加快装机节奏

- 海外染料巨头申请破产消息持续发酵,国内高性能有机颜料厂商有望受益

- 北方稀土5月稀土产品挂牌价格上涨,中重稀土供给刚性更强价格或有领先修复的可能

- 化工主动补库期渐至,关注三大方向

- 醋酸价格继续上涨,醋酸景气周期上升