如何选择适合自己的养老目标日期基金?

在工作压力大的时候,幻想一个有钱有闲的高质量退休生活,大概是每个打工人都曾有过的愿望。对于现在的年轻人来说,如何为自己的退休生活多一份准备,给自己一个更有底气的退休生活?越来越多的年轻人开始关注个人养老基金产品。

2022年11月,个人养老金制度正式落地实施,受到社会广泛关注。事关个人养老规划、税收优惠,不仅临近退休的人群非常关心,中青年人也需要了解养老政策和相关知识,为自己的晚年早做储备。为了解答大众关于养老的一系列疑问,特联合易方达基金推出专题栏目,普及养老相关知识。

如何选择适合自己的养老目标日期基金?本篇文章将为大家一一解答!快快点赞收藏,一起学起来吧~

一、什么是养老目标日期基金?

目标日期基金(Target-Date Fund),是指根据投资者的退休日期来设计投资策略的FOF产品,目的是帮助人们实现退休规划。

目标日期基金定位于提供一站式的个人养老投资解决方案,对于不太懂资产配置、也不太清楚自己风险偏好的投资者来说,只要知道自己的退休日期,剩下的事情就可以交给专业的投研团队去做。

随着时间推移,目标日期基金会随之调整资产配置比例,适配投资者在不同年龄阶段的风险偏好,陪投资者一起“慢慢变老”。

如何挑选合适产品?

许多目标日期基金的产品名称往往带有2038、2043、2050等年份。这些年份代表着该产品比较适合在这个时间前后退休的人群进行投资。例如,“90后”打工人小王计划2050年前后退休,那么名称中带有“2050”的养老目标日期基金可以为他提供一种简单易行的投资方案。

不过,市场上相同目标日期的养老FOF一般都有多只,那么不同产品之间还有哪些区别?答案就藏在养老目标日期基金的“下滑曲线”里。

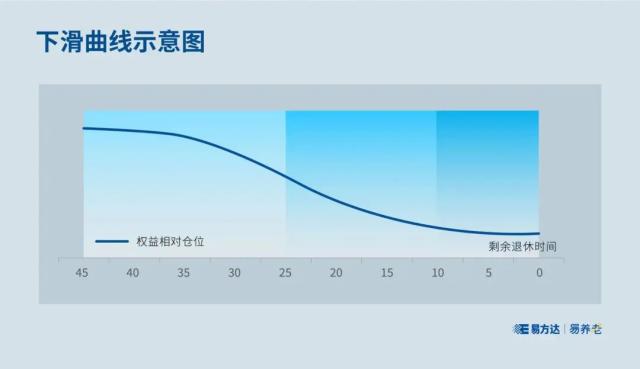

下滑曲线是指目标日期基金在不同时间段配置股票、债券等各类资产比例的动态变化路径。

随着退休日期的临近,目标日期基金会逐步降低权益类资产的配置比例,转而配置更多非权益类资产。这样可以平衡养老金投资者在各个年龄段的风险承受能力和预期收益,使基金的投资效果符合长期的养老投资目标。

在投资运作中,基金经理会根据对市场的判断,在中枢的基础上,适度上调或下调权益类资产比例,但调整比例会受到严格限制。

到达目标日期后何去何从?

在我国,养老目标日期基金在到达目标日期后,一般会转型为普通的FOF产品继续运作。转型后,基金不再设定最短持有期,投资者可以在开放日进行申购和赎回。同时,基金的投资策略、费率等也将进行相应调整。

养老目标日期基金在转型后,仍会留有部分权益仓位,以追求养老资产的保值升值。如果你的养老生活需要用到这笔钱,可以选择赎回。如果这笔钱暂时不会用到,可以在综合考虑自己当下的风险偏好、财务状况以及转型后基金的投资策略等情况后,选择继续持有或者赎回后投资于更合意的资产。

那么作为投资者,持有的养老目标日期基金转型后,还要继续持有吗?

这个问题因人而异。不过,随着人均预期寿命延长,养老支出必然会随之上升。为了实现品质养老,在较长的退休时间里,仍然有必要规划好养老投资,做好资产配置。

详情请看链接文章

https://mp.weixin.qq.com/s/cVoqbVMfsfadzGLbh1xdRg

https://mp.weixin.qq.com/s/HiTifwNlrvO7ko65JJAkPg

https://mp.weixin.qq.com/s/cr5ZBxxbU89nWVx6NW1KdQ

关键词阅读:养老

- 银行股迎来“黄金买点”?摩根大通预计下半年潜在涨幅高达15%,股息率4.3%成“香饽饽”

- 华润电力光伏组件开标均价提升,产业链涨价传导顺利景气度望修复

- 我国卫星互联网组网速度加快,发射间隔从早期1-2个月显著缩短至近期的3-5天

- 光伏胶膜部分企业上调报价,成本增加叠加供需改善涨价空间望打开

- 广东研究通过政府投资基金支持商业航天发展,助力商业航天快速发展

- 折叠屏手机正逐步从高端市场向主流消费群体渗透

- 创历史季度新高!二季度全球DRAM市场规模环比增长20%

- 重磅!上海加速推进AI+机器人应用,全国人形机器人运动会盛大开幕,机器人板块持续爆发!

- 重磅利好!个人养老金新增三大领取条件,开启多元化养老新时代,银行理财产品收益喜人!

- 重磅突破!我国卫星互联网组网速度创新高,广东打造太空旅游等多领域应用场景,商业航天迎来黄金发展期!