悦读书|价值投资 3.0 时代:给当代投资者的七条建议

未来,属于终身学习者

读书是世界上成本最低的一种投资方式,哪怕只是每天坚持阅读几页,长期下来也会得到不小的收获与回报。从这个角度来看,读书与基金投资有着异曲同工之妙,都是相信长期的力量。基于此,基金推出读书类栏目“悦读”,诚邀国内外学界、投资圈有影响力的大咖们分享好书,交流读书心得。

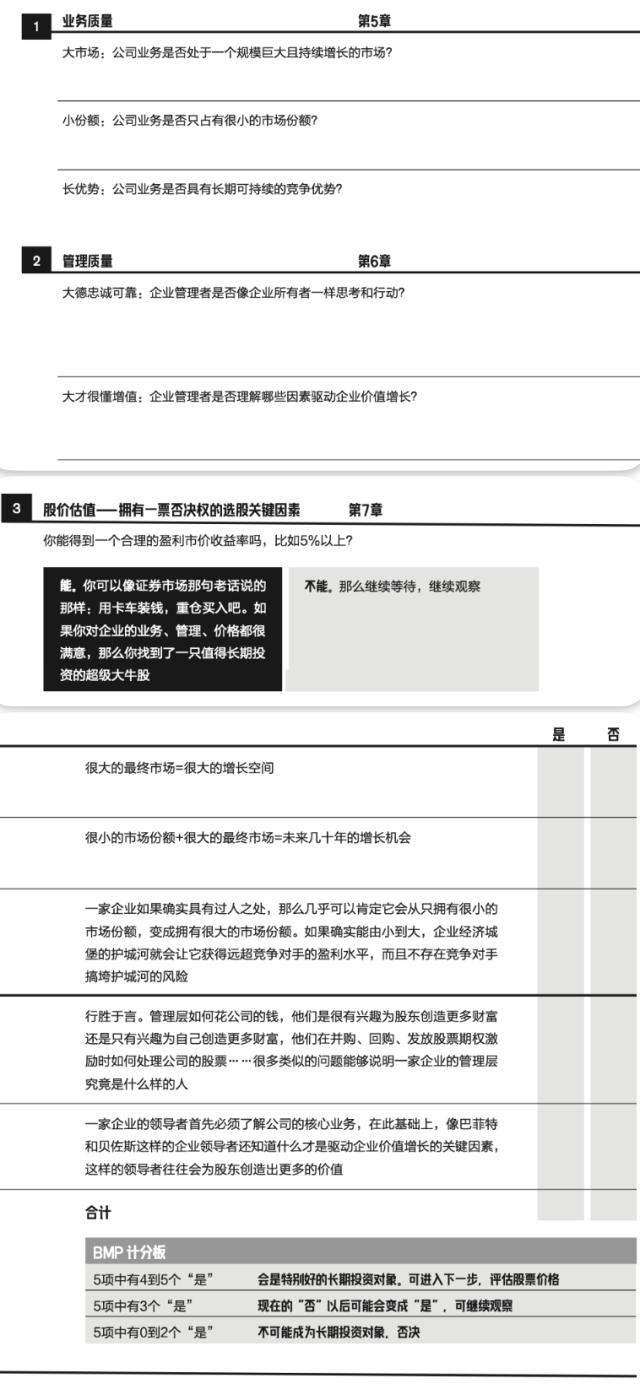

关于如何寻找一流的股票投资主意,你应该已经知道应该从哪里开始:你的实际生活经验。你也知道如何结束:按BMP选股检查清单(BMP 是业务-Business、管理-Management、价格-Price)逐一分析企业的业务、管理、价格。但是,从开始到结束之间的时间相当长,如果你还不能确定是否投资这家企业,你应该做些什么?在分析并做出投资决策之后,你又应该做些什么?

本期悦读给大家分享美国投资人、全职基金经理亚当·西塞尔在《价值投资3.0》中给股票投资者们提供了一些实用的建议。

● 行动要快,但不要急。

“行动要快,但不要急。”这是美国大学篮球教练约翰·伍登的名言。这句话普遍适用于我们人生的方方面面,也适用于股票投资。

找到一个股票投资好想法之后,你不要急着把所有的钱都投进去,全部押在这一只股票上。你要运用价值投资者普遍运用的研究分析流程,既要严谨,又要耐心,一步一步地进行全面、深入的分析。自本杰 明·格雷厄姆创立价值投资至今,众多价值投资者已经运用这套价值投资分析流程 100 多年了。现在,你还可以选择按照《价值投资3.0》中介绍的 BMP 选股检查清单,一个问题接一个问题地进行研究分析,一定注意,要冷静冷静再冷静,不要让过度兴奋的情绪影响你的理性判断。

BMP选股检查清单

图片来源于中信出版集团《价值投资3.0》

注:BMP 是业务 (Business)、管理(Management)、价格(Price)三个单词的首字母缩略词。

做投资研究分析的人应该像科学家那样,冷静冷静再冷静,理性理性再理性,分析分析再分析。达尔文在构建进化论时把更多的注意力放在了那些否定而不是肯定他论点的数据资料上。达尔文知道,只有对自己特别严厉,他建立起的论据才会最有力。

●多请教,多交流,多探讨,多总结。

要想做股票投资,从数字经济中获利,你先要好好利用自己的生活经验,但也不应局限于此。你还应该好好利用别人的生活经验,这样一下子,你的能力圈就大得多了。朋友、亲戚、同事,所有这些人都能帮助你产生投资好主意,也能帮助你做出投资分析好结论。

如果你是一名销售员,你可以问问你的同事认为 Salesforce 公司的财务管理软件怎么样,与其他同类软件相比强在哪里,看看他们说的竞争优势是否和你想的一样。

如果你经常这样多调查、多请教、多交流,让你的股票研究更全面、更深入,天长日久,复利的神奇力量就会开始发挥作用。不只是你的财富会像滚雪球一样加速累积,你的知识也会像滚雪球一样加速增长,你的人脉圈也会像滚雪球一样加速扩张。

●多阅读,而且是大量阅读。

巴菲特如此小心谨慎地安排日程是有原因的。巴菲特每天都要留出好几个小时的时间来阅读。你也应该效仿巴菲特,留出大块时间深入阅读。要深入了解投资领域,你就必须保证每天有一大块固定的时间用于广泛阅读,阅读内容包括报纸、期刊、博客、公司公告、商业和投资方面的书籍等等。

阅读会让你获得大量投资想法。这些投资想法会在你的脑海中聚合成一条大河。你跳进这条大河,在河水中荡漾。多个投资想法在你脑海中互相激荡,这对你产生新的投资想法很重要,对你充分了解你持股的那些企业也很重要。

● 利用市场的愚蠢,逆向投资。

我不会建议你等到危机来临才去投资你发现的优秀企业的股票。

如果你在研究分析后认为某家企业的业务质量合适、管理质量合适、股价 合适,那么现在出手也合适。巴菲特差点儿放弃收购喜诗糖果,就是因为双方为几百万美元讨价还价,争执不下。我可以告诉你,股价暴跌时,所有消息都是坏消息,这个时候把钱投入股市,买入你选择的企业的股票,这种事从来都不会容易做到。杰里米·格兰瑟姆将这个过程描述得非常准确:“股市暴跌大恐慌,加仓加仓再加仓。”

慢慢练吧,时间久了,次数多了,你就可以训练自己逐步学会做到这一点。

● 不要分散投资,要高度集中投资。

现代投资组合理论在学术圈非常流行,主张分散投资,对此巴菲特嗤之以鼻,彼得·林奇也嗤之以鼻。彼得·林奇说,这种无脑多元化其实是“多元恶化”,说得真对。由100只质量平庸的股票构成的多元化投资组合只会产生多元化但整体平庸的投资业绩。

我建议你不要分散投资,而要高度集中投资,充分利用你个人的过人之处,去寻找在行业内确实有过人之处的好企业。运用 BMP 选股分析框架一个企业一个企业地研究,一个问题接一个问题地分析。一旦确定哪几家企业的股票过关,就马上大量买入,然后长期持有。

安德鲁·卡内基 1885 年在匹兹堡库里商学院的毕业典礼上说:“不要把所有的鸡蛋放在一个篮子里,这个传统说法完全错误。我告诉你们,正确的做法是,把所有的鸡蛋都放在一个篮子里,然后小心照看好你这个篮子。”

●集中、集中、再集中。

有些人就是无法忍受集中投资带来的巨大心理压力。很多人都做不到在初期就把所有资金都放进苹果或者亚马逊股票这一个篮子里。大多数人没有信心把一生积攒的钱都投资到少数几只股票上。这也正常,没关系,尽量集中就好。你只能在实际的投资操作中体验和感受,逐步找到适合自己的最低股票数量。

不过,有个方法可以助推你的集中投资进程,这个方法就是养老投资规划三问。你可以拿出一张纸,自问自答三个问题,大致规划一下你的养老投资配置。

第一问:你为退休养老总共储蓄了多少钱?

第二问:你每月的工资收入扣除你日常生活必需开支之后还能剩下多少闲钱用于投资股票?

第三问:养老储蓄和工资收入中可自由支配的这两部分资金各拿出多大比例去投资少数几只你有高度信心的高质量企业股票,你会觉得比较安心自在?

好好算算,用数字说话。

●长期长期再长期,加仓加仓再加仓。

彼得·林奇非常有信心地认为,业余投资者自己做股票投资也能做得相当好,其中一个主要原因是:与基金经理不同的是,业余投资者不需要向任何人报告短期业绩。不用和同行公开比较短期业绩,这让业余投资者可以放开手脚,把目光放在长期业绩上,专注于寻找高成长企业,就是那些可以增长而且是像滚雪球一样持续增长好多年的伟大企业。

作为一个专业投资者,我可以告诉你,彼得·林奇说的绝对正确。基金经理真的很难在长期业绩和短期业绩之间取得平衡,一只好股票可能未来 3 年的长期预期表现很好,但是未来 3 个月的短期预期表现很差,这会破坏基金经理的年度业绩排名。

作为长期投资者,我们应该优先考虑的事项很明确,只有一个:高质量企业,高质量企业,还是高质量企业。我们要稳定地、有纪律地努力去识别、买入、持有高质量企业的股票。

【作者】亚当·西塞尔(Adam Seessel)

引力资本管理公司(Gravity Capital Management)创始人,致力于为高净值人群和机构提供资金管理服务。1995年开始华尔街职业生涯,先后供职于桑福德-伯恩斯坦公司、巴伦资本和戴维斯精选顾问公司。除了经营引力资本管理公司,西塞尔还是《巴伦周刊》和《财富》杂志的定期撰稿人。

【译者】刘建位

20多年来专注研究巴菲特,2017年在央视主讲10集《学习巴菲特》节目,著有《巴菲特选股十招》等8本书,还翻译过霍华德·马克斯作品《周期》及《彼得·林奇的成功投资》等5本书。

- 银行股迎来“黄金买点”?摩根大通预计下半年潜在涨幅高达15%,股息率4.3%成“香饽饽”

- 华润电力光伏组件开标均价提升,产业链涨价传导顺利景气度望修复

- 我国卫星互联网组网速度加快,发射间隔从早期1-2个月显著缩短至近期的3-5天

- 光伏胶膜部分企业上调报价,成本增加叠加供需改善涨价空间望打开

- 广东研究通过政府投资基金支持商业航天发展,助力商业航天快速发展

- 折叠屏手机正逐步从高端市场向主流消费群体渗透

- 创历史季度新高!二季度全球DRAM市场规模环比增长20%

- 重磅!上海加速推进AI+机器人应用,全国人形机器人运动会盛大开幕,机器人板块持续爆发!

- 重磅利好!个人养老金新增三大领取条件,开启多元化养老新时代,银行理财产品收益喜人!

- 重磅突破!我国卫星互联网组网速度创新高,广东打造太空旅游等多领域应用场景,商业航天迎来黄金发展期!