基金经理投资笔记 | 浪成于微澜之间

《基金经理投资笔记》宏观策略系列

把脉经济周期拐点 实现财富管理升级

作者:魏凤春(博士),创金合信基金首席经济学家

上期基金经理投资笔记对保险资金以耐心资本的方式实施积极股东主义进行了探讨,这其实是对产业组织变化的思考。过去三年,投资者逐步将防守至上成为布局的圭臬。在不变中关注变化,做出前瞻的判断是当前重要的工作,微观的变化需要引起足够的重视。

对政策预期的分歧

变化不大是很多人的共识,从总量看,近期的数据已经很好地验证了内需不足、物价低迷、盈利不彰的特征,这确实对风险资产配置并不友好。对政策来讲,民间积极的建议是进行大幅度的量化宽松(QE)或进行以放松管制为主旨的制度变革,这些都应该在决策者的权衡之中。目前最大的问题是对当前困境的判断可能存在着本质的分歧,如果是发展中的问题,转型、增长与稳定是需要动态平衡的,时间到了量变自然会引发质变,过度刺激只会解决一时的问题,后患无穷。如果认同海外看空中国的分析者所言,这是经济衰退的开始,那再剧烈的刺激都不为过。

利益重新调整决定着政策的效果

对投资者来讲,猜测政策应该怎么做意义不大,看政策如何操作才是具有实战意义的。关注操作的过程,特别是政策实施的堵点是宏观策略分析的重点。政策的调整实质是利益的重新梳理,除非万不得已,只顾眼前的策略一般不会实施,这是对当前利益与未来利益的权衡。除此之外,造成问题的责任与财政救助之间存在着一定的道德风险问题。比如从经济学上来讲,化债是一种紧缩的政策,不让增加新的投资本身是对债务问题的谴责,但如果只顾及债务的清除而不考虑信用的扩张,那就必然会引致“合成的谬误”,从而形成经济不振、公共风险反而增大的困境。再者,存量利益的调整也会引发不同利益主体之间的博弈,比如近期市场传说的存量房贷转按揭,也就是房贷利率下调的话题,在银行的净息差越来越薄,抗风险能力渐次走弱的大背景下,即使调整,估计力度也不会很大。

凡此种种,我们其实是在提醒投资者,政策因子是重要的变量,但短期对投资布局的参考价值是一个慢变量,寄希望出现2008年金融危机之后的“四万亿”立竿见影的效果概率不大。世易时移,时过境迁。

景气研究的困境

在几乎是一个僵局的大背景下,投资者该怎么办呢?继续稳健近乎保守地持有“耐心三宝”?波动加剧的市场似乎也不太支持这一躺平的策略。大家公认,在产业周期与政治周期、宏观周期的关系中,产业周期是后二者的基础,产业,特别是产业龙头公司的变化往往是未来趋势形成的开始。这是“风起于青萍之末,浪成于微澜之间”的哲学表示,也是奥地利学派所讲的宏观微观一体化的研究逻辑。在过渡期,主导产业的形成显然没有达成共识,房地产已经退位,高端制造、科技创新等仍然没有哪个行业从体量上取代地产的迹象,这也是市场迷茫的微观基础。从这个意义上讲,传统的产业研究的景气比较方法实施法术的空间就不会很大,一个例证就是银行涨幅靠前和景气关系不大。

重视微观的变化

观察微观的变化,产业组织的变动是非常好的视角。这包括产业间的并购、公司治理的变化、企业的广告策略、竞争路径以及企业家的行为变化等等。目前看,国有企业间的并购已经开始,这是20届三中全会对国有企业做大做强的基本要求,类似并购将会风起云涌,外延式的增长成为未来一段时期投资者关注的焦点。民营企业间的公司治理也开始出现积极的变化,企业家更加年轻,决策更加民主。从上期保险资金的行为可以推测,在积极股东主义的加持下,科技创新公司将会面对外来的资本冲击,这是一股活水,对企业家来讲也必然是新的挑战。

这些变化刚刚开始,我们需要密切关注。

例行的工作还是需要继续。对于9月的宏观策略配置,我们给出了如下的结论。

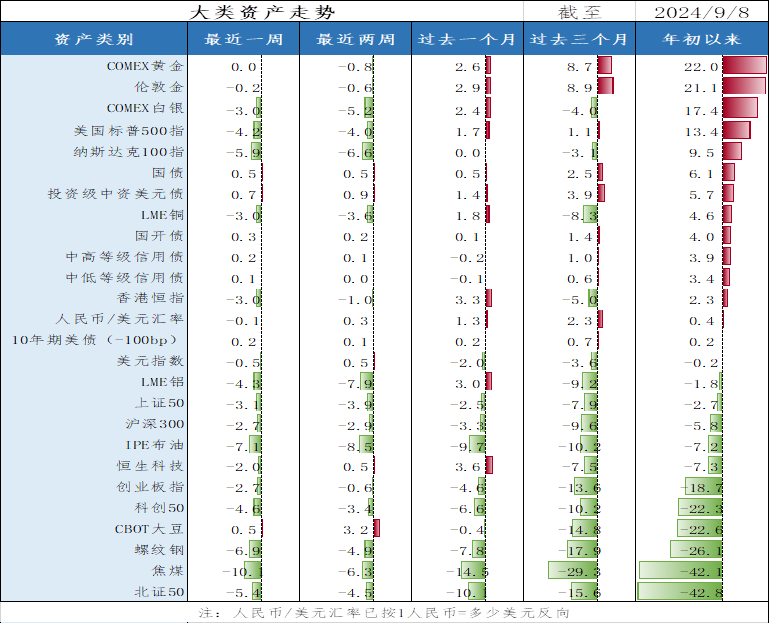

1)2024年大类资产配置

大类资产排序:债券>商品>权益。债券:美债(短端>长端谨慎)>中债(哑铃配置)

商品:铜>黄金>石油煤炭>其他工业金属。权益:非AH>AH。

2)债券:整体波动空间有限,关注流动性和信用风险。

利率债:后续曲线平坦化或陡峭化空间可能都较有限,品种选择重于久期,继续哑铃配置。

信用债:后续资本利得空间有限,建议提升息票策略占比,中短久期品种防御为主。

可转债:建议左侧等待,信用和流动性冲击还未释放完全,定价的核心仍然在于正股以及权益市场,整体仓位低配。

3)权益,关注分子端财政发力情况。

分子端,8月以来,国内多地频繁出现高温天气、地产拖累持续,叠加制造业投资出现放缓,基本面弱化的趋势较为明显;美国软着陆预期加强,中美分子端收敛趋势暂缓;9月关注国内财政端发力的情况。

分母端,在央行进行正向的收益率曲线管理下,曲线整体波动空间较为有限;9月美联储降息较为确定,为央行带来降息空间,但预计快速跟进降息的概率较低;短期人民币对美元的升值,将带来全球资金对中国资产配置需求的上升。

行业端,关注具备分子端稀缺性的上游资源、交通运输、公用事业,规避基本面下行的光伏、电新、地产链、消费。

数据来源:Wind ,创金合信基金

【了解作者】

魏凤春博士,创金合信基金首席经济学家,投委会委员兼秘书长,宏观策略配置部总监,兼任MOMFOF投研总部总监,南开大学经济学博士,清华大学管理科学与工程博士后。学术研究与教学以及宏观经济走势、金融产品分析等实务领域经验丰富、成果卓著。从业24年以来,一直致力于在周期波动的框架内运用财政的视角解构宏观经济的运行,将中国经济看作一份资产,通过资本资产定价的方式来确定其价值与风险。