基金经理投资笔记 | 风险资产定价的基础需要夯实

《基金经理投资笔记》宏观策略系列

把脉经济周期拐点 实现财富管理升级

作者:魏凤春(博士),创金合信基金首席经济学家

上周A股冲高回落,属于经典的反弹。周末投资者关注的重心在

谋定而后动是我们给投资者近期的建议,理由非常简单。一是,短期不确定性的事情委实较多,二是长期资本布局风险资产,推动并加快高质量发展和现代化建设是战略上早就确定的共识。这是一个较长期的过程,不会一蹴而就,也不需要急功近利,需要的是按部就班、扎实推进。

当前部分市场人士有一个美好的愿望,希望股市单枪匹马产生财富效应,从而刺激消费,完成经济复苏的目标。资本市场是现代化社会不可或缺的重要一环,是风险资产交易的平台,也是其定价的基础。该基础的力量来源于流动性充裕带来的估值提升,来自于企业利润增长带来的股息回报,更与清晰的产权、长期的创新息息相关。

一、工业企业利润的总量及结构特征

1-9月份,全国规模以上工业企业实现利润总额52281.6亿元,比1-8月份增加5754.3亿元,但是受有效需求不足、工业品价格下降及今年8月份以来同期基数明显抬高等多重因素影响,同比下降3.5%。9月该数值同比下降27.10%。

这是总量的分析。分结构看,工业中采矿业9月同比下降23.1%,制造业下降29.6%。电热气下降7.9%,相对稳定,不仅如此,其在上月同比下降13.4%的不利局面下回升了5.5个百分点。从投资者高度关注的制造业来看,9月上中下游的利润同比继续呈现下降趋势,数值分别是-44.2%、-19%与-32.9%。过去几年布局资源品的投资者需要高度关注上游的利润下降情况。随着全球经济形势的变化,特别是美股大选结果的临近,全球结束动荡后对资源的推升将会大大弱化,资源品利润下降的趋势或将延续。

从利润率的变化看,虽然变化不大,但仍然是逐月下滑,近四个月来,工业企业利润率分别是6.4%、5.3%、5.0%与4.8%。社会平均利润率是资产定价的基准,它与GDP同比增长率、十年期国债收益率一起是宏观分析最看重的锚线。

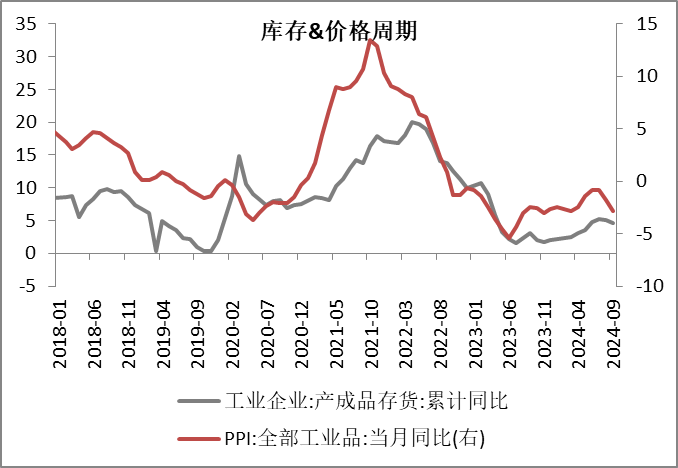

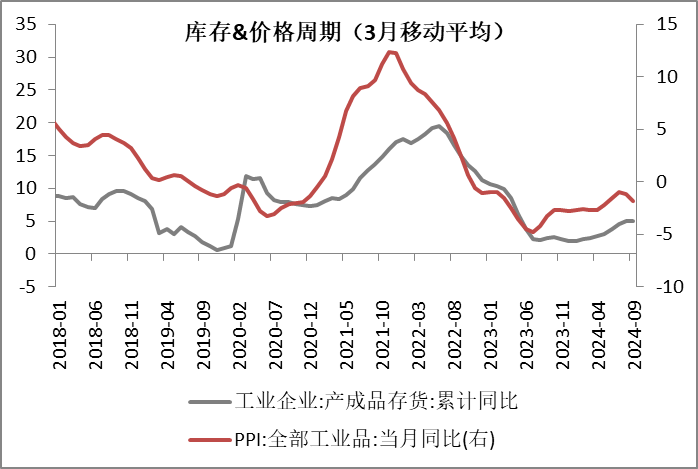

这一趋势会不会改变?从我们长期观察的库存与价格周期看,无论是单月的,还是三个月移动平均数都表明,工业企业的产成品存货累积同比在逐步下降,全部工业品的当月同比PPI也没有看到向上的趋势,这意味着去库存仍然在继续。因为价格在持续下降,库存的减少可以定义为被动去库存,被动去库存的结果一般可以概括为清仓甩卖,利润自然很难提升。

资料来源:WIND,创金合信基金

资料来源:WIND,创金合信基金

二、资产与负债的博弈

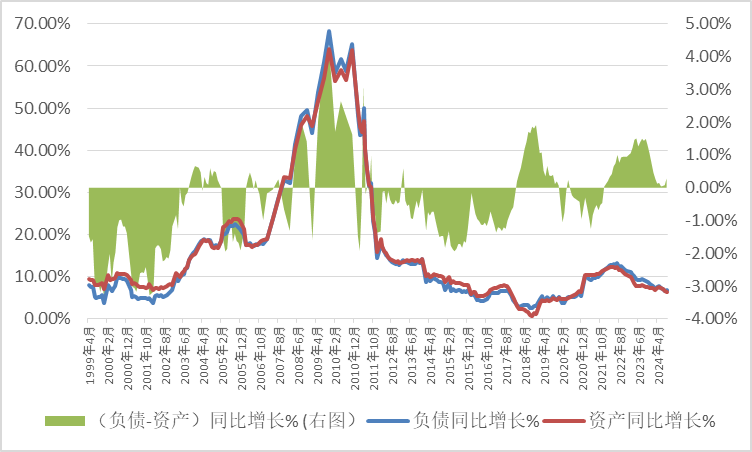

从规模以上工业企业的资产与负债的增速来看,自2021年12月开始,企业的负债增长速度就开始超越资产的增速。可以讲近期化债的压力之所以较大,根本原因是长期累积的压力所致,也就意味着不能寄希望一朝一夕就解决累积很久的问题。

资料来源:WIND,创金合信基金

随着决策者将股票与房地产这两大资产的修复作为最重要的作用点,投资者已经开始正视资产负债表的运行对经济复苏和风险资产定价的关系了。其实,每次经济出现调整,都必然会引发资产与负债的重新调整,政府、企业与个人资产与负债的不同决定了修复该表需要用不同的政策取向。目前分析人士开始对比本次增量政策与2008年刺激政策的不同,很重要的一点在于上次是刺激的投资,本次是消费。上次修复的是企业资产负债表,本次是地方政府与居民个人资产负债表。

之所以用力点不同,主要原因在于上次居民的资产乏善可陈,经济波动损害的是居民即期的收入,但没有刚性负债的拖累。本次不同之处在于在中国工业化与城市化高速发展中,房产成为居民和地方政府最核心的资产,股票成为居民重要的资产。经济的波动不仅冲击了居民当期的收入,更被刚性负债所拖累。

当前股市的政策导向明确,即切断股市下跌对实体经济的拖累,试图通过市值的提升来增加财富效应,并进一步催化市场主体扩张信用以及扩大消费的信心。这一目标的实现根本上是需要看资产与负债的博弈。我们知道现代化的经济体不可能离开负债,借款人能够按时还本付息就是最好的结构;其次是能够偿还利息,本金可以延后;再次是能够偿还本金,利息无法偿还也还能接受。最差的结果是本金与利息都无法偿还,为维持表面的稳定和信用,借款者开始拆东墙补西墙,最终形成庞氏骗局,一旦这一链条无法正常运转,爆雷就是必然的结局。

从这个意义上讲,中央大力度地化债就是要尽最大可能将债务周期限定在第三条边线上,最终是希望恢复到第一条线上。因为债务是会自我膨胀的,及时而迅速的行动就成为政策干预的常识。最新的数据表明,债务与资产增速的动态博弈对政策操作提出了更高的要求。

三、公共政策的边界与程序正当的重要性

我们对积极的财政政策保持足够的期待,但也需要注意政策放量的边界。一方面,过度提升财政赤字会触发国际评级机构信用等级的调整,从而提升整体的宏观风险。另一方面,作为最后风险的承担者,决策者需要综合考量再进行政策操作。

从美国的数据看,10月Markit制造业PMI初值47.8,预期47.5,前值47.3;10月Markit服务业PMI初值55.3,预期55,前值55.2;10月Markit综合PMI初值54.3,预期53.8,前值54。10月Markit制造业、服务业、综合PMI均较9月回暖,齐创两个月新高。再次证明美国消费的韧性继续超预期,降息预期更谨慎,多位联储官员的公开讲话也进一步表明了这一态度,我们的决策需要谨慎而积极地应对。

当然,政策的实施还需要考虑程序的正当性。很多投资者希望政府增量政策来个急就章,这其实是无助于风险资产基础的夯实的。最新的经济学诺奖获得者通过深入的研究证明了产权清晰是经济增长和繁荣的前提,法制是市场经济运行最基本的保障。

我们看到在三中全会之后,市场经济的基础在逐步夯实,风险资产的定价机制更加明确,这是我们所期待的。需要提醒投资者的只有一点,兹事体大,需要时间。

资料来源:WIND,创金合信基金

【了解作者】

魏凤春博士,创金合信基金首席经济学家,投委会委员兼秘书长,宏观策略配置部总监,兼任MOMFOF投研总部总监,南开大学经济学博士,清华大学管理科学与工程博士后。学术研究与教学以及宏观经济走势、金融产品分析等实务领域经验丰富、成果卓著。从业24年以来,一直致力于在周期波动的框架内运用财政的视角解构宏观经济的运行,将中国经济看作一份资产,通过资本资产定价的方式来确定其价值与风险。