揭秘ETF大类资产配置智慧,60/40策略如何巧妙平衡风险与收益?

ETF(Exchange Traded Fund,交易所交易基金)作为一种集合投资工具,因其分散风险、交易便捷及低成本等特点,逐渐受到广泛关注。ETF跟踪特定指数、商品、债券或其他资产组合的表现,投资者可以通过买卖ETF,实现对广泛市场或特定板块的投资。

始于9月24日超预期政策的行情,ETF再度成为市场热点。由于 ETF具有高透明度、交易灵活、费用相对较低、可实时交易、且覆盖的资产类别广泛的特点,投资者们可以运用ETF进行大类资产配置,以期在波动中找到稳定的投资之道。

那么,究竟有哪些策略能够帮助投资者通过合理配置股票、债券、商品等不同类型的ETF,来构建一个既能抵御风险,又能捕捉市场机遇的“智慧投资组合”呢?

《深交所投资问答》中提出了60/40 策略:

这是最基本 、最常见的资产配置策略 , 投资者将 60% 的资产投入股票市场 , 40%的资产投入债券市场 , 并定期 (如每个月) 进行再平衡该分配比例 。这种配置是基于股票 和债券的长期表现及其互补性:股票在经济景气时期往往 表现优异 , 而债券在经济不景气时期可以提供稳定的收益 和保值功能 。从相关策略历史表现来看 , 与全部资产投资

于股票市场相比 , 该策略可以有效降低最大回撤。

在策略实施方面, 目前国内已有较为丰富的股票 ETF 和债券 ETF投资标的 , 可以选择进行配置 。

股票ETF投资标的可以选择:

1 沪深300ETF(510300):

跟踪指数:沪深300指数,由上海和深圳证券市场中市值大、流动性好的300只股票组成,能够综合反映中国A股市场的整体表现。

推荐理由:沪深300指数成分股均为市场领导者,盈利能力较强,抗风险能力也相对更强,有助于投资者在经济复苏或市场上涨的环境下获得可观的资本增值。此外,该ETF具有较高的流动性和市场代表性,能够综合反映中国A股市场的整体表现,适合作为投资组合中的核心持仓。

沪深300ETF(510300)为全市场规模最大的非货基金,截至11月27日,当前规模达到3,557.10亿元,截至今年三季度末,产品累计盈利732亿元,成立以来累计分红近82亿,是当前A股市场中仅有的一只累计盈利超700亿元的权益基金。

2中证A500ETF(159338):

跟踪指数:中证A500指数,该指数选取各行业市值较大、流动性较好的500家上市公司作为指数样本,行业覆盖度广、分布均衡,同时纳入了较多新兴产业龙头,并结合了互联互通、ESG等筛选条件。

推荐理由:作为新一代的宽基指数,中证A500指数中传统行业和新兴行业均衡分布,更加符合当前国内经济结构转型的大环境。真正实现了行业均衡、龙头荟萃。后续来看,在美联储降息、国内货币政策宽松的大背景下,价值和成长均衡的中证A500指数配置价值显著。

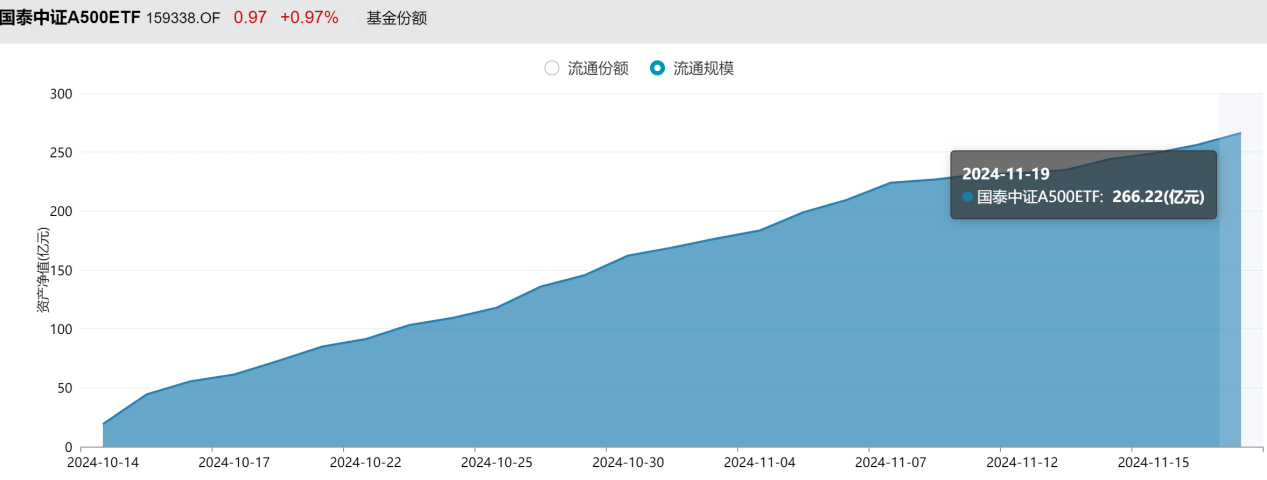

距离指数发布2个多月的时间,中证A500指数相关产品规模已突破2600亿元,其中中证A500ETF(159338)以276.93亿元的规模位居榜首。

债券ETF投资标的可以选择:

1鹏华5年地债ETF(159972)

跟踪指数:中证5年期地方政府债指数反映中国5年期地方政府债券整体表现的指数。该指数的样本由剩余期限为4年到5.25年的非定向发行的地方政府债券组成。这些债券通常是在沪深交易所或银行间市场上市的,具有较高的流动性和市场认可度。

推荐理由:鹏华5年地债ETF(159972)成立于2019年8月,也是深交所第一只地债ETF产品,所跟踪指数为中证5年期地方政府债指数,指数平均剩余期限4.44,久期特征适合债券牛市和震荡市。当股市处于下跌趋势时,投资者可以选择其作为避险工具。

截至2024年11月28日,鹏华5年地债ETF(159972)规模已超38亿元,该基金近一年、三年、五年的收益率分别为6.50%、13.31%、23.45%。