悦读书|小心被套!不要在财报季做短线交易

未来,属于终身学习者

读书是世界上成本最低的一种投资方式,哪怕只是每天坚持阅读几页,长期下来也会得到不小的收获与回报。从这个角度来看,读书与基金投资有着异曲同工之妙,都是相信长期的力量。基于此,基金推出读书类栏目“悦读”,诚邀国内外学界、投资圈有影响力的大咖分享好书,交流读书心得。

科技股是股市中最热门、最赚钱的门类,但它的行情极为动荡,常常令投资者有如坐过山车般的感受。那些有着伟大想法的公司有可能最终一事无成,而一些目前处于主导地位的公司几年之后可能以大幅折价的价格出售。所谓的“确定性”也可能在短时间内变得毫无价值。

面对科技股是市场的跌宕起伏,传奇投资人马克·马哈尼(Mark S. F. Mahaney)在其新作《高增长科技股投资法》(Nothing but net)一书中,将自己25年的实战经验总结成10条永恒选股经验,其中重要的一条是:不要在财报季做短线交易。

据悦读君了解,马克深耕科技股领域超过25 年,见证了互联网股票的所有周期,尤其拥有抓住奈飞、亚马逊、FACEBOOK、谷歌等科技巨头的投资时机的实战案例。他也是深受彼得·林奇信赖的传奇投资人。在书中,作者结合大量案例,将自己作为长期科技股投资者取得成功的10 条行之有效的经验写入本书中,甚至提供了尖锐的细节。这些经验涉及科技股投资的方方面面,包括分析技术公司的股票、了解市场趋势和竞争对手,以及掌握投资者情绪等,将为投资者未来的决策提供非常有价值的帮助。同时获得ARK 创始人“木头姐”的重磅推荐。

美国科技股的走强,颠覆了大家传统意义上的成长股投资思维。点拾投资创始人朱昂在译者序中写道:“在人工智能浪潮的推动下,英伟达、微软等一大批科技龙头企业不仅创出历史新高,也取得了惊人的涨幅。从10年前就开始出现的“FAANG”A五大天王,到今天的美股“瑰丽七股”,这些科技巨头不断把美国资本市场带到新的高度。”

为什么这些大科技企业在市值突破几千亿美元后,反而加速上涨了呢?为什么科技行业中的一些低市值企业,增长反而没有大企业那么快呢?为什么用低估值买入的方式投资科技股,效果并不好呢?为什么十几年前盈利能力更强、估值更低的eBay反而最终大幅跑赢没有什么盈利的亚马逊呢?朱昂说,他在书中找到了答案。

“界定成长型公司是一门艺术!” 资深美股投资人陈达认为,判断一家公司是不是成长型,有些人会去看其所处行业是不是朝阳行业,比如 IT 行业现在看起来很朝阳,因此他们会认为所有IT公司都是成长型公司。这当然是一个漏洞百出的论断,只需一个反例就可以将其推翻:IBM 是 IT 公司,但 IBM 是成熟型(如果不是衰退型的话)公司。所以不是所有在朝阳行业里的公司,都天然是成长型公司。同理,不是所有的科技股都是成长股,也不是所有的成长股都是科技股。

精彩样章分享:

● 小心被套!不要在财报季做短线交易

多年以来,我最讨厌从投资者那里听到的问题之一,就是“我是否要在财报公布前买入 ×× 股票”。这个问题本身没错,特别是对于那些深度参与了科技股投资的基金经理来说,他们需要一些建议来优化投资组合,从而更好地规避波动和风险。当然,对于一名希望在某只股票上满仓的基金经理而言,或许他们不想一次性买入,也或许他们试图找到完美的切入点,这个问题是有意义的。

但我常常发现,在问题背后,人们实际想问的是:“我是否应该在财报公布前买入某只股票,以便之后以不错的短期收益卖出?”我不太喜欢这个问题,主要基于以下几个原因。

首先,正确判断每股收益往往更多的是基于预期而非基本面。你不仅需要对华尔街的盈利预期有准确判断,还要对整个市场的预期做到心中有数:所谓“超预期”,是否真的超出市场预期?是否足以推动股价上涨? 其次,股价的短期波动很少与基本面的实质性变化相关。即便这些波动发生在和基本面相关的事件中,比如财报季,这些交易也通常和基本面没什么关系。股价在业绩不佳时也可能出现上涨,在业绩强劲时也能出现下跌。 过多地专注于短期交易,可能会让你错过更大的投资机会。 再次,对于个人投资者而言,如果你只押注一个季度的业绩,那么你的押注在数据上处于极大的劣势。专业的机构投资者通常会为第三方的数据付费,比如信用卡数据、第三方流量数据、用户调研数据以及专家网络,而个人投资者几乎永远无法负担得起这些资源。所以,对于一家企业可能公布的季度财务业绩以及市场预期,机构投资者通常要比个人投资者清楚得多。 最后,“在财报季进行交易”本来就很难。我还记得,一位资深的对冲基金分析师曾告诉我:“即便你事先告诉我某家企业的盈利数据和业绩预期,我也不知道股价会以什么方式对此做出反应。”

基于以上原因,我强烈建议个人投资者:不要在财报季做短线交易。换句话说,不要被短期股价的波动影响。 我特别能理解“每股收益交易”的吸引力。通过猜对苹果、特斯拉在季报发布后市场的反映,投资者可以在 24 小时内获得 10% 的快速收益,这会带来一种即时的财富满足感。但这也可能意味着即时的财务损失。更重要的是,这样做可能让你错失更重要的投资机会。

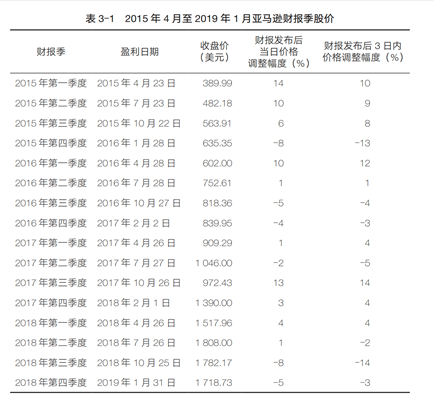

如表 3-1 所示,自 2015 年 1 月 1 日至 2018 年 12 月 31 日,亚马逊股价从 309 美元上涨至 1502 美元,累计涨幅达到 386%,平均每年涨幅为96.5%。在此期间,标普 500 指数仅上涨了 22%。在这 4 年中,做多亚马逊是一笔很可观的投资。其间,亚马逊一共发布了 16 次财报。其中有 4 次财报发布后,亚马逊股价的单日涨幅达到了 10%。你可以在这 4 次短期的股价暴涨中交易,也可以继续进行长期投资。如果选择长期投资,你能赚到的钱更多。当然,如果你选择在财报季进行交易,也可能会亏钱,因为有 4个季度,亚马逊股价在财报发布后出现了大跌。

● 互联网行业到处都是10 倍股

1989 年,富达基金著名的投资组合经理彼得·林奇出版了《彼得·林奇的成功投资》(One UponWall Street)一书,这本书旨在帮助个人投资者在股市上获得成功,后来被《纽约时报》评选为畅销书。这本书提到了许多伟大的企业和传奇的股票故事,并首次提出了 10 倍股的概念。林奇建议个人投资者从每天的生活中寻找投资机会,耐心持有,并“密切关注未来的大翻倍股”。

根据我的统计,截至 2020 年底,美国互联网行业至少产生了 23 只 10 倍股(股价至少上涨10倍),其中包括 2 只 300 倍股(Priceline 和贷款树)、1 只 400 倍股(J2 全球通信,已退市)、1 只500 倍股(阿卡迈)和 2 只超级翻倍股(奈飞和亚马逊)。亚马逊的股价从 1997 年5 月的最低点1.40美元上涨至 2020 年 9 月的 3 531 美元,涨幅超 2 500 倍。是的,互联网行业有许多表现不佳的股票,也有一些在相当长的时间内勉强与市场持平的股票,但也有一些表现惊艳的超级翻倍股。

2000 年,林奇为《彼得·林奇的成功投资》一书的千禧年版本写了一篇引言,其中提到了当时的热门话题—互联网股票。他自称“技术恐惧症患者”,并半信半疑地将亚马逊列为“500 只表现亮眼的科技股之一”。当时,我还是摩根士丹利互联网分析师玛丽·米克尔的助理,正尽一切努力去挖掘互联网行业中真正的价值。我清晰地记得,摩根士丹利的一名资深市场策略分析师在电梯里拦住了我,用手指着我,断言道:“你知道吗?亚马逊永远都无法盈利!”事实上,我并不知道。多年以后,亚马逊最终实现了正向的自由现金流。不仅如此,亚马逊现在正在成为全球现金流最强劲的企业之一。它的股票已经多达 250 次成为 10 倍股。

在过去的 2 年、5 年和 10 年间,大多数科技股都取得了前所未有的亮眼成绩:截至2020年12月 31 日,纳斯达克指数在过去 2 年涨幅高达 94%,在过去 5 年涨幅高达 157%,在过去10年涨幅高达 386%。在每一个时期,代表科技股的纳斯达克指数都跑赢了代表整个市场的标普500 指数,前者的涨幅比后者约高出 2 倍。我想强调的是,科技股一直是最具潜力的投资领域。

处在科技股牛市中心的,是美国几大互联网企业。由 Facebook、亚马逊、奈飞和谷歌组成的“FANG”股票,在过去几年大幅跑赢市场:2020年平均涨幅达 52%、2019—2020年平均涨幅达99%、2016—2020 年平均涨幅达 262%、2011—2020 年平均涨幅达 1 219%。随着股价一路飙升,这些企业最终变得家喻户晓。无论是好是坏,我们的孩子每一天都需要用 Instagram。2020 年初新冠疫情来袭时,美国人一度只能通过亚马逊来买东西。奈飞的影响力如此之大,以至于它制作的一部关于年轻国际象棋高手的短剧《女王的智慧》(The Queen’ s Gambit)在全球引起了一波国际象棋热潮。谷歌则无处不在。这些企业的名字,已经成了代表行业的某种动词,就像过去的可口可乐和施乐。今天的谷歌、Twitter、优步、爱彼迎都是如此。

当然,互联网行业不仅仅有“FANG”,其他许多互联网企业也很受投资者的关注,比如Priceline、Chewy、eBay、Etsy、Expedia、Grubhub、Lyft、Pinterest、Shopify、Snap、萃弈、Twitter、优步、Wix 和 Zillow。

2020 年是互联网企业 IPO 融资的大年,好几家大型互联网企业在这一年纷纷上市。其中,爱彼迎和外卖服务企业 DoorDash 位居榜首,两者的股价都在首个交易日上涨了近100%。爱彼迎的爆红 IPO 尤其引人注目,因为在新冠疫情的冲击下,该企业的预订量和收入均同比下降了30%。成长型企业在 IPO 时通常被期望能够实现持续增长。但下滑的爱彼迎依然非常成功地完成了IPO上市。由此可见,人们对新冠疫情后的爱彼迎实现长期增长抱有极大信心。试想一下,如果全球用户增长最快的 TikTok 能上市,会是一番怎样的光景。

新冠疫情的出现使得一些互联网企业变得不可或缺。比如,在疫情期间,人们通过亚马逊来购买生活物资,使用奈飞产品为居家生活提供娱乐。同时,宠物领养的需求也在大幅增长,这导致Chewy在 2020 年连续 3 个季度的新增用户都在百万以上。在确保防护安全的同时,希望展现个性的人们开始涌向 Etsy 购买设计师款口罩,这让 Etsy 在 2020 年第二季度新增 1 250 万名活跃买家,这一数字几乎是过去两年的总和。居家用餐的需求也在增长。DoorDash 的收入在2020 年第二季度同比增长了 214%,在 2020 年第三季度同比增长了 268%。这些股票的价格都在 2020 年出现了大幅上涨:亚马逊涨幅为 72%,奈飞涨幅为 64%,Chewy 涨幅为 203%,Etsy 涨幅为294%,DoorDash更是暴涨了 17 000%!(是的,这是该股票上市首个交易日 85% 涨幅的年化计算结果。不过,这个观点还是站得住脚的。)

我一直很看好科技股股票,因为它为企业家、企业和投资者提供了巨大的投资增长机会。在过去25 年的从业经历中,我学到的知识是如何投资,而不是如何交易;是基于下一个10 年、20年去做长期投资,而不是基于下一季度或者下一年度去做短线交易。

我还记得 1998—1999 年互联网泡沫时期,纳斯达克指数在两年间上涨了近100%,最终在2000年 3 月 10 日短暂突破 5 000 点。之后,互联网泡沫破灭,在接下来的 6 个月里,纳斯达克指数暴跌了 77%。后来,股市足足用了 15 年的时间才恢复过来。

我真心希望,今天的新一代投资者不必等待 15 年才能从当时的科技股全仓投注中收回成本。