白酒加速触底,静待大消费周期拐点

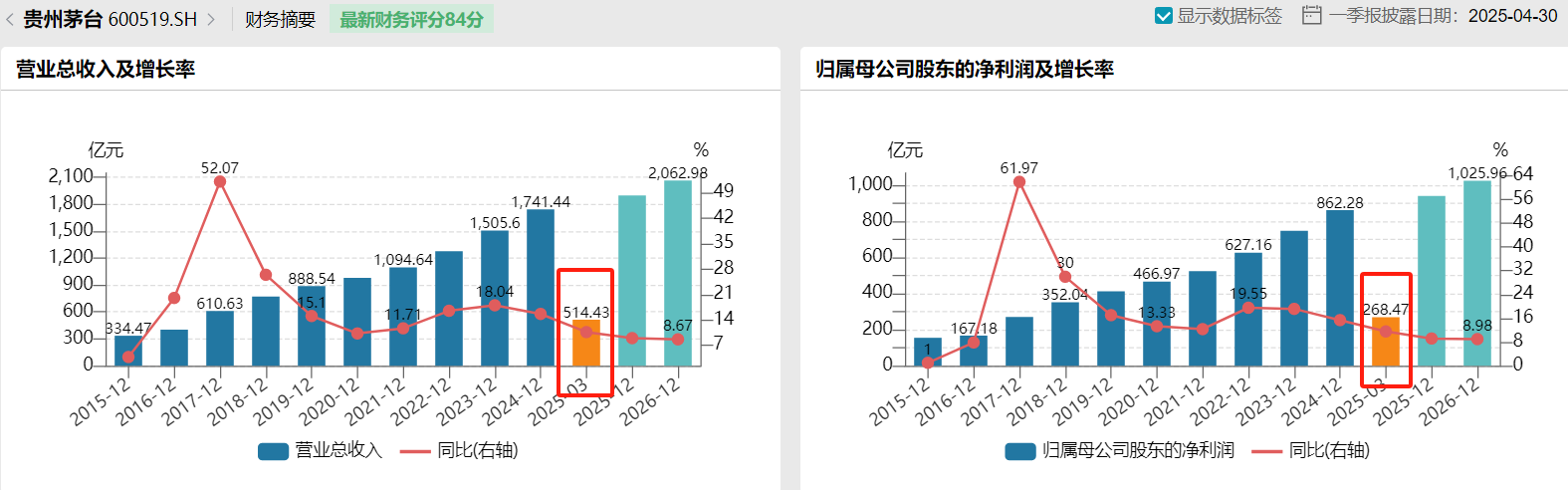

这几天各大上市公司陆续披露了2025年Q1的财报,有人欢喜有人忧,其中,白酒行业业绩的进一步下滑,就令不少看好消费的朋友愁眉不展,毕竟“龙头”茅台的归母净利润增速都下滑到了11.62%,距离个位数一步之遥。

依我看,虽然白酒行业整体依旧处于下行周期,但整体或已接近触底,放眼未来,其依旧是国内资本市场中最优质的一批企业,只是,落实到布局“姿势”上,可能需要注意头部效应。

一方面,白酒加速筑底,转机或在下半年。

此前白酒的叙事逻辑,总是与房地产行业捆绑,属于典型的顺周期资产,而随着地产行业的周期弱化,不仅我国经济进入“阵痛期”,白酒行业也被迫开启了调整。

但从去年“9.24”开始,上述负反馈叙事发生了一定扭转,在政策托举、信心修复、消费复苏的背景下,白酒行业便进入了“下有底”的区间。

再加上上面出台的一系列刺激消费的举措,后续有望对白酒形成一个向上的正反馈。只是,政策从出台,到传导到企业的资产负债表,尚需一段时日,业内人士普遍认为下半年随着经济态势的进一步好转,白酒也有望重启上行周期。

另一方面,虽周期下行,但危中有机。

每一个行业的发展,几乎都会经历从萌芽期到成熟期的过程,在此期间,将有数不胜数的企业被淘汰,而当行业竞争格局稳定后,最终留下来的几家企业,将“瓜分蛋糕”。

现在白酒行业也进入了激烈角逐的阶段,行业的马太效应愈发明显,从数据中就可以看出,虽然行业整体的规模在收缩,但头部那些深得市场信赖的企业,市占率却在不断地升高。

如果按照净利润数据计算市场占有率,会发现贵州茅台已经几乎占据了半壁江山,达到了42.78%,前三大企业的头部效应愈发明显。

总之,行业的“寒冬期”,更像一次“大考”,正所谓真金不怕火炼,只有扛过去的企业,才能证明其“投资价值”,而届时,伴随着行业的触底乃至回暖,它们也将得到相应的市占率下的正反馈。

此时此刻,对于普通投资者来说,顺应周期、拥抱那些头部酒企,可能才是正确的投资“姿势”,而像食品饮料ETF(159843)这样的标的,或许就是比较趁手的投资工具。

其跟踪的国证食品指数,持仓具有明显的龙头优势,前五大成分股就占了55.86%的权重,仅贵州茅台、五粮液就占了将近30%;另外,其还布局了其它消费子行业的龙头,比如乳业的伊利股份,也有12%左右的持仓。这不仅能帮助我们有效穿越周期,还能起到一定分散投资的作用,一箭双雕。

作者:钱袋侦探社