我国公募REITs上市三年,经历了暴涨暴跌,走过了完整的牛熊全过程。自2021年6月首批公募REITs产品上市,REITs在我国已经启航三年。回顾来看,如何评价过去三年REITs在我国的发展?有哪些方面亟需优化?

回首当初,基础设施公募REITs肩负深化金融供给侧结构性改革、强化资本市场服务实体经济能力、进一步创新投融资机制、有效盘活存量资产等重任,应运而生、顺势而成。2020年4月份,中国证监会和国家发展改革委联合发布《关于推进基础设施领域不动产投资信托基金(REITs)试点相关工作的通知》,启动基础设施REITs试点工作。随后,历经一年多时间的筹备,2021年6月份,首批9只基础设施公募REITs在沪深交易所上市,这标志着公募REITs试点正式启动。这三年前后变化:公募REITs从无到有、资产类型持续提质扩容、政策体系逐步完备、“首发+扩募”双轮驱动格局;投资者类型逐步丰富、REITs和ESG互相融合。【推荐阅读:资金渠道全面解锁,与ESG融合强势驱动市场前行】

-

三年来形成超千亿规模市场

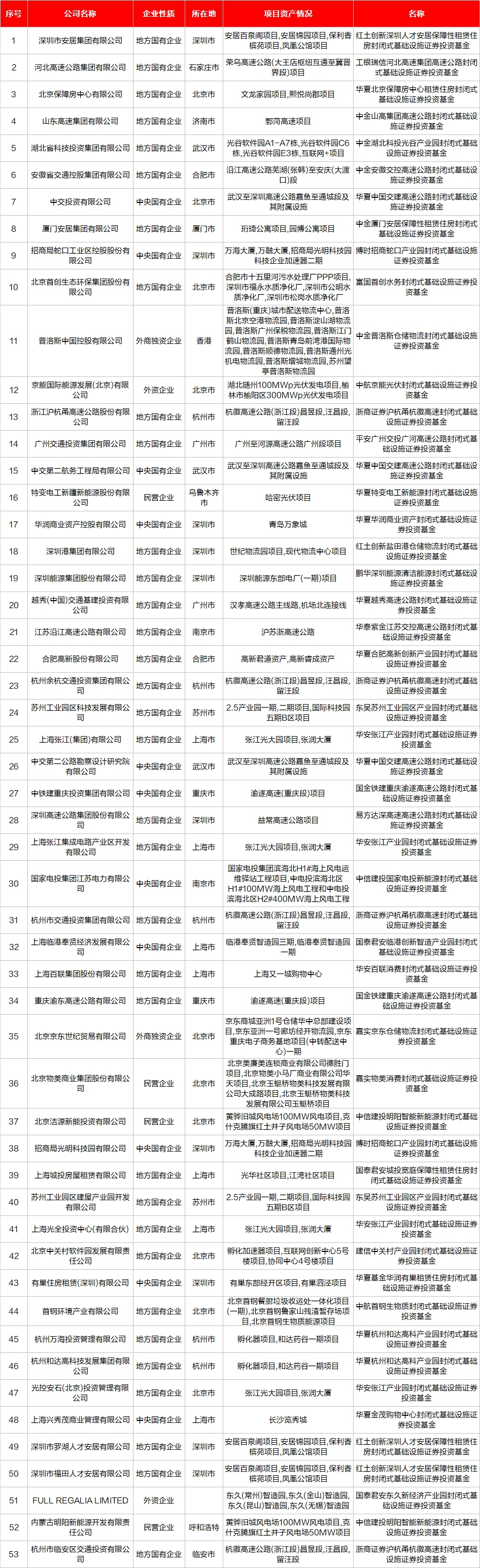

截至2024年6月21日,公募REITs首发上市36只,累计发行规模达到1188.68亿元,累计分红93.77亿元。

-

七类资产类型

资产类型涵盖消费、高速、能源、产业园、物流、环保、保障房七类,预计2024年底全市场发行规模有望达到1500亿左右。

-

大湾区REITs发行绝对数全国领先

全国起步最早、发展程度最高。据瑞思不动产金融研究院院长朱元伟分享,截至2023年底,大湾区已发行REITs共计18单。其中,7单在沪深交易所,发行规模约210亿元,占国内REITs市场规模的21%;11单在港交所,总市值超过1500亿元。

-

REITs收益介于股票和债券之间

REITs治理透明度对投资人更加友好。其底层资产是基础设施或不动产,收益的可预期性更强,业绩的波动性也通常低于一般上市公司。虽不如股票产品,但通常是高于债券的。

-

政策体系逐步完备

目前初步形成“发改委958号文+发改委236号+证监会40号文”和沪深交易所配套措施的政策体系,税收制度也有一定突破。

-

REITs投资者类型逐步扩大

覆盖保险、券商自营、理财、资管、信托、私募,产业资本等,监管部门将持续引导公募FOF、社保、公募基金等相继进入市场。

-

风险一:基础设施基金的投资集中度风险

公募REITs以不低于80%的非现金基金资产集中投资于一个或者少数几个同一类型的基础设施项目,因此公募REITs一般难以通过分散化投资的方式降低投资风险。公募REITs的收益情况很大程度上依赖于一个或者少数几个基础设施项目的运营情况。

-

风险二:基础设施项目的经营风险

不同基础设施项目面临的外部经营环境不同,因此也存在着不同的具体经营风险。例如,高速公路面临着车流量波动、市场替代、安全管理等潜在风险;污水处理项目面临着环保政策变动、行业标准或优惠补贴措施缺乏持续性等潜在风险;产业园区面临着运营不善、承租人违约、重要承租人不续约等潜在风险;保障性住房面临着租金定价和调整、人口流入趋势变动等潜在风险。

-

风险三:二级市场交易价格波动风险

公募REITs目前采取封闭式的运作方式,不开放申购和赎回,但成立后会在交易所上市交易。个人投资者目前主要通过二级市场买卖参与公募REITs的投资,因此需要注意二级市场交易价格的波动风险。例如,某公募REIT因持有的基础设施项目发生负面舆情,其二级市场交易价格出现较大幅度波动。在负面舆情发酵的初期,该公募REIT的二级市场交易价格连续数个交易日收跌,合计跌幅接近10%。此外,当公募REITs的二级市场交易价格出现大幅溢价现象、即明显高于基金份额净值的时候,投资者如果在此时买入,不仅会面临价格下跌的风险,其可能获得的分红回报率也无形中被拉低了。

-

风险四:流动性风险

流动性风险是指当投资者需要资金时,由于市场交易不活跃,难以用合意的价格顺利将资产卖出、变现,从而有可能导致投资者错过其他投资机会。我国公募REITs目前尚处于发展初期,受场内可流通规模容量、投资者认知和参与度等因素的影响,公募REITs的二级市场交易总体看还不太活跃,可能会面临一定的流动性风险。根据Wind数据,截至11月底,已上市的29只公募REITs今年以来整体的日均成交额为3.11亿元,日均换手率为0.83%,低于A股的2.76%。

REITs(Real Estate Investment Trusts,不动产投资信托基金)是指在证券交易所公开交易,通过证券化方式将具有持续、稳定收益的不动产资产或权益转化为流动性较强的上市证券的标准化金融产品。

简单来说,REITs通过募集众多投资者的资金,用于投资不动产资产来获得收益。与股票和债券相比,REITs具有相对中等风险、中等收益的特征。

2020年4月30日,中国证监会、国家发展改革委联合发布《关于推进基础设施领域不动产投资信托基金(REITs)试点相关工作的通知》,明确要求在基础设施领域推进不动产投资信托基金(以下简称基础设施公募REITs或公募REITs)试点工作,也代表着境内基础设施公募REITs试点正式起步。

基础设施公募REITs收益依赖于基础设施项目运营产生的收益,主要影响因素包括基础设施项目所属行业的平均收益水平、项目自身的运营情况等方面。

根据国家发改委发布的《关于进一步做好基础设施领域不动产投资信托基金(REITs)试点工作的通知》(发改投资〔2021〕958号),基础设施项目预计未来3年净现金流分派率(预计年度可分配现金流/目标不动产评估净值)原则上不低于4%。其中,可供分配金额测算是在预测的假设前提与限制条件下编制,所依据的各种假设具有不确定性。预测现金流分派率并非基金管理人向投资者保证本金不受损失或者保证其取得最低收益的承诺。

投资者在比较不同项目时,不能单纯看现金流分派率这一个指标,因为现金流分派率可能与基础设施项目类型相关。作为基础设施公募REITs底层资产的基础设施项目类型一般可以分为两类,一类是经营权类的项目(比如收费公路、污水垃圾处理等),另一类是产权类的项目(比如产业园区、仓储物流等)。特别的,对于基础设施项目类型为经营权的项目,由于经营权存在期限,存在基础设施项目价值逐年下降,到期可能趋于零的风险,因此经营权类项目基金分红中包含对投资者初始投资资金的返还,其现金流分派率整体来看也可能略高于产权类的项目。

目前,作为基础设施公募REITs底层资产的基础设施项目类型一般可以分为两类:一类是基于资产所有权而取得租金收入、经营收入的产权类项目(如产业园区、仓储物流等),另一类是指基于特许经营权或经政府部门批准的收费权力而取得经营收费的经营权类项目(比如收费公路、污水垃圾处理等)。

其中,根据底层资产类型的不同,目前产权类REITs又大致可以分为保租房型REITs、产业园型REITs、仓储物流型REITs;经营权类REITs可分为交通基础设施型 REITs、生态环保型REITs、能源基础设施型REITs。

- 荣耀摘冠“杰出公募REITs项目奖”!工银河北高速REIT背后的千亿赛道新范式

- 【金融界·慧眼识基金】今年以来公募REITs产品收益率TOP20

- 嘉实物美消费REIT(508011)低开高走涨3.72%,成交额1371.49万元

- 公募REITs正当时

- 涨幅秒杀A股!嗅觉敏锐资金疯抢高息资产,公募REITs迎来暴涨,最牛嘉实物美

- 一文读懂消费REITs

- 基础设施公募REITs底层资产有哪些?

- 博时津开产园REIT在上交所上市

- 博时津开产园REIT9月19日正式上市交易 首日涨跌幅限制30%

- 公募REITs扩容增类再加速

- 中证REITs全收益指数下跌0.33%,前十大权重包含中信建投国家电投新能源REIT等

- REITs概念18日主力净流入1.67亿元,张江高科、万科A居前

- 红土创新盐田港REIT(180301)低开低走跌1.42%,成交额271.3万元

- 鹏华基金旗下鹏华前海万科REITS二季度末规模29.94亿元,环比增加0.09%

- 公募REITs又有三只新品获批

- 首单绕城高速公路REITs来袭 华夏南京交通高速公路REIT获批

- 又有3单公募REITs获批

- 产业物流一周回顾|中金亦庄产业园公募REITs正式在上交所申报

- 西南第一支消费REITs落地 华夏大悦城商业REIT定档9月20日上市

- 今年以来REITs产品上新速度有所加快 发行产品数量和份额均创历史新高

- 济南能源供热公募REITs获上交所受理

- 宁波交投杭州湾跨海大桥公募REITs获上交所受理

- 外高桥仓储物流公募REITs获上交所受理

- 水利、孵化器、跨海大桥…公募REITs全面上新,还有20余单项目待发|公募REITs

- 辽宁省:REITs项目给予最高100万元前期工作费支持,创投机构落地且有实际投

- 从仓储物流开始 外高桥首单公募REITs终于上会

- 招商科创孵化器REITs获上交所通过

- 特写 | 田维龙:REITs是一场“及时雨”

- 中证REITs全收益指数下跌0.31%,前十大权重包含华安张江产业园REIT等

- 建信中关村REIT(508099)平开低走跌1.2%,成交额584.18万元

- 华泰宝湾物流REIT正式发售

- 上半年私募机构大幅增持公募REITs 持仓份额增逾八成

- 公募REITs表现亮眼 私募机构加码增持

- 王府井:目前公司暂无发行REITS计划

- 南京公路发展集团30.69亿元基础设施公募REITs债券项目更新至“已反馈”

- 百联股份获国信证券买入评级,上半年业绩持续承压,公募REITs成功上市助力

- 3只公募REITs同日更新动态 2只获批1只启动扩募

- 中新集团:将根据市场情况和公司发展需要,适时开展REITS等资本运作

- 政策红利激发市场活力,工银瑞信加速布局,抢滩公募REITs蓝海市场

- 第6只公募消费基础设施REIT来了!今日15只公募REITs单日涨幅超1%,赚钱能力最

- 中证REITs全收益指数上涨0.75%,前十大权重包含中金安徽交控REIT等

- 【金融界·慧眼识基金】“奥莱风暴”席卷消费市场,你跟上了吗?

- 国家发改委印发《基础设施领域不动产投资信托基金(REITs)项目申报材料格式

- REITs走出独立行情,部分项目相对大盘年内超额收益达30%

- 估值调整后 首单本土民营产业园区REITs落地联东

- 又有2单产品获批!产业园区REITs领涨,二级市场回温反弹

- 发改委:协同推动REITs常态化发行机制加快落地见效

- 华泰证券:REITs发行全面常态化 持有型物业有望迎来价值重估

- 2024上半年公募REITs收益率榜:仅2只亏损,中航京能光伏净利率超52%

- 2024年11只公募REITs上市,万科、华润和金茂募资总额合计112亿元

- 消费REITs再扩容 | 2024年7月商业地产零售业态发展报告

- 鹏华前海万科REITS连续3个交易日下跌,区间累计跌幅0.42%

- 中证REITs(收盘)指数报789.05点,前十大权重包含沪杭甬杭徽REIT等

- 中国首单陆上风电公募REITs上市 募资12.8亿元

- 公募REITs二季报如何解读?特许经营权类公募 REITs 派息比率高于产权类

- 两部门:鼓励符合条件的项目通过发行REITs等渠道融资

- ${zbd.head}公募REITs三年前VS三年后:资金渠道全面解锁,与ESG融合强势驱动市场前行!

- 首只奥莱REITs获批 首创城发启幕城市运营新篇章